5 mei, bevrijdingsdag in Nederland. Wij vieren onze vrijheid groots met elkaar, met festivals, muziek en grote groepen mensen bij elkaar… Ondernemend Nederland doet goede zaken en de economie loopt als een geoliede machine. 5 mei is elkaar jaar een mooie vrije dag.

Helaas de werkelijkheid is anders. Zowel in 2020 als in 2021 leven wij met grote beperkingen. De coronacrisis heeft tot grote uitdagingen geleid, zeker voor een grote groep van ondernemers in Nederland en haar medewerkers. Diverse branches hebben het zwaar en zijn vaak, ondanks overheidssteun, in zwaar weer beland.

Niet iedere ondernemer heeft (voldoende) steun ontvangen. Velen overleven door gebruik te maken van eigen spaargeld, eigen pensioen reserveringen of lenen van familie of vrienden. Deze ongelijkheid leidt ook tot minder vrijheid nu en meer beperkingen in het ondernemen in de nabije toekomst.

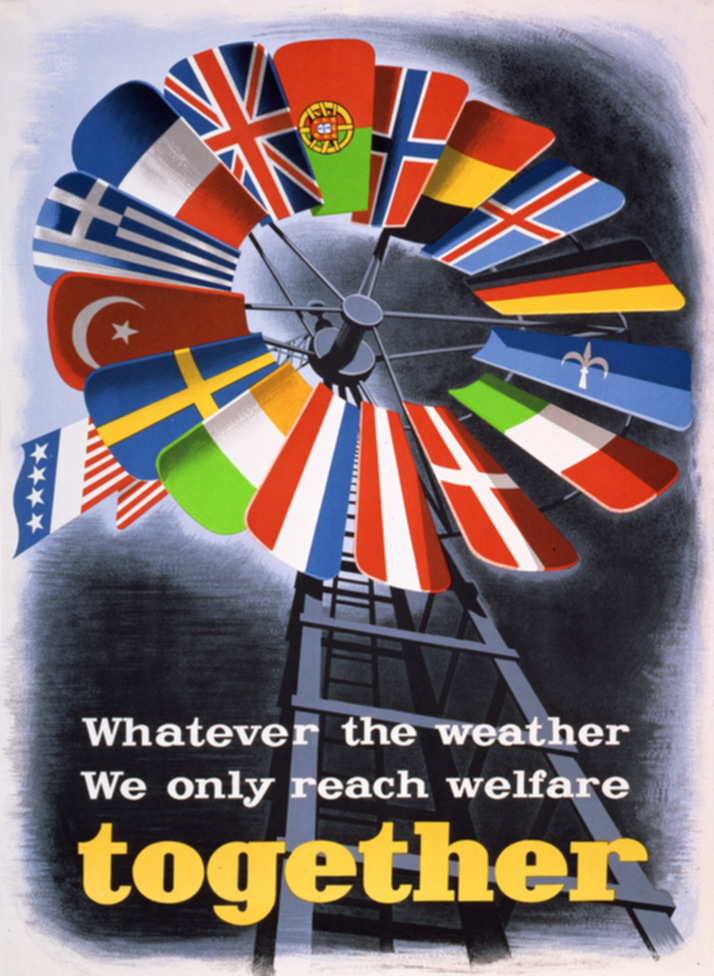

Mijn gedachten gingen 5 mei uit naar de gevolgen van de 2e wereldoorlog en de enorme schade die toen is ontstaan, zowel in persoonlijk, lichamelijk en geestelijke leed, maar ook in materiële en economische zin. 76 jaar geleden werd Nederland bevrijd en zat ze met een grote ‘puinhoop’ in haar maag.

Het vergelijk met 1,5 jaar coronacrisis kan op economisch vlak enigszins worden gemaakt.

De vraag rijst nu hoe zijn wij destijds uit die crisis gekomen? Welnu het grootste hulpprogramma om Europa en de rest van de wereld weer op te bouwen is en was het ‘Marshallplan’.

De miljarden investeringen en leningen werden verstrekt aan overheden en private sector, zodat de wederopbouw kon worden gestart. Dankzij het ondernemerschap van velen is Nederland opnieuw gestart. Met name destijds nodig om de infrastructuur, herbouw van fabrieken en woningen en transport te herstellen. Nu is er vooral economische schade aan en in bedrijven aangericht, die hersteld moet worden.

Het wordt de komende tijd een urgente zaak om met een groot investeringsplan én plan van aanpak voor bedrijven te komen. Zeg maar een ‘nieuw Marshallplan’ is gewenst. Voor het herstel zullen miljarden euro’s nodig zijn. Het ondernemersklimaat is zwaar aangetast. Zorg, ondersteuning en speciale regelingen voor ondernemers moeten soelaas bieden. Dit is echter niet voor korte duur, maar zal de nodige jaren vergen. Pas dan krijgen de ondernemers in Nederland weer lucht en hun gewenste ondernemersvrijheid terug.

Tot slot is het van belang dat alle stakeholders, o.a. overheid (Politiek, MinEZ, Financiën, Sociale Zaken), MKB, brancheorganisaties, banken en non-bancaire financiers de handen in een slaan. Het poldermodel nieuw leven inblazen. SMF staat klaar met haar beleid en visie om daaraan een bijdrage te leveren. Een gezond financieringsklimaat voor het MKB, zodat iedereen sterker uit deze crisis kan komen en er weer een mooie toekomst gloort voor ondernemend Nederland!

Door: Robert Teunissen

Marshall Plan poster (1950) door Isidore Leonard (Ies) Spreekmeester

Keuzestress: welk financieringsproduct biedt jou de beste oplossing? Lening, staatsgegarandeerd krediet, obligofaciliteit, rekening-courant, borgstellingskrediet, exportfaciliteit, garantiekrediet. Hoe kan een ondernemer de juiste kredietvorm kiezen? Wat betekenen al die verschillende vormen? Wat zijn de voordelen, de kenmerken? En waarom zijn er zo veel producten? Een ondernemer wil gewoon geld lenen en dat terugbetalen. De vraag is eenvoudig, de oplossingen van aanbieders lijken soms ondoorzichtig. Dat is niet nodig.

Keuzestress: welk financieringsproduct biedt jou de beste oplossing? Lening, staatsgegarandeerd krediet, obligofaciliteit, rekening-courant, borgstellingskrediet, exportfaciliteit, garantiekrediet. Hoe kan een ondernemer de juiste kredietvorm kiezen? Wat betekenen al die verschillende vormen? Wat zijn de voordelen, de kenmerken? En waarom zijn er zo veel producten? Een ondernemer wil gewoon geld lenen en dat terugbetalen. De vraag is eenvoudig, de oplossingen van aanbieders lijken soms ondoorzichtig. Dat is niet nodig.

Ondernemers investeren in bedrijfsgoederen om

Ondernemers investeren in bedrijfsgoederen om

Heb je als ondernemer geld nodig? Dan ga je naar een financier en je vraagt een lening aan. Hoe werkt dat? Je geeft aan

Heb je als ondernemer geld nodig? Dan ga je naar een financier en je vraagt een lening aan. Hoe werkt dat? Je geeft aan

De werknemersparticipatie (WNP) is een specifieke vorm van community finance. In een reeks van 4 blogs bespreken wij de kenmerken, de werking en de voor- en nadelen van een WNP.

De werknemersparticipatie (WNP) is een specifieke vorm van community finance. In een reeks van 4 blogs bespreken wij de kenmerken, de werking en de voor- en nadelen van een WNP.

In de afgelopen halve eeuw is de toename van de welvaart samengegaan met de toename van het lichaamsgewicht van mensen. Inmiddels heeft in Nederland 50,2% (!) van de mensen overgewicht. 15 % heeft ernstig overgewicht, obesitas.

In de afgelopen halve eeuw is de toename van de welvaart samengegaan met de toename van het lichaamsgewicht van mensen. Inmiddels heeft in Nederland 50,2% (!) van de mensen overgewicht. 15 % heeft ernstig overgewicht, obesitas.

In

In

Recente reacties