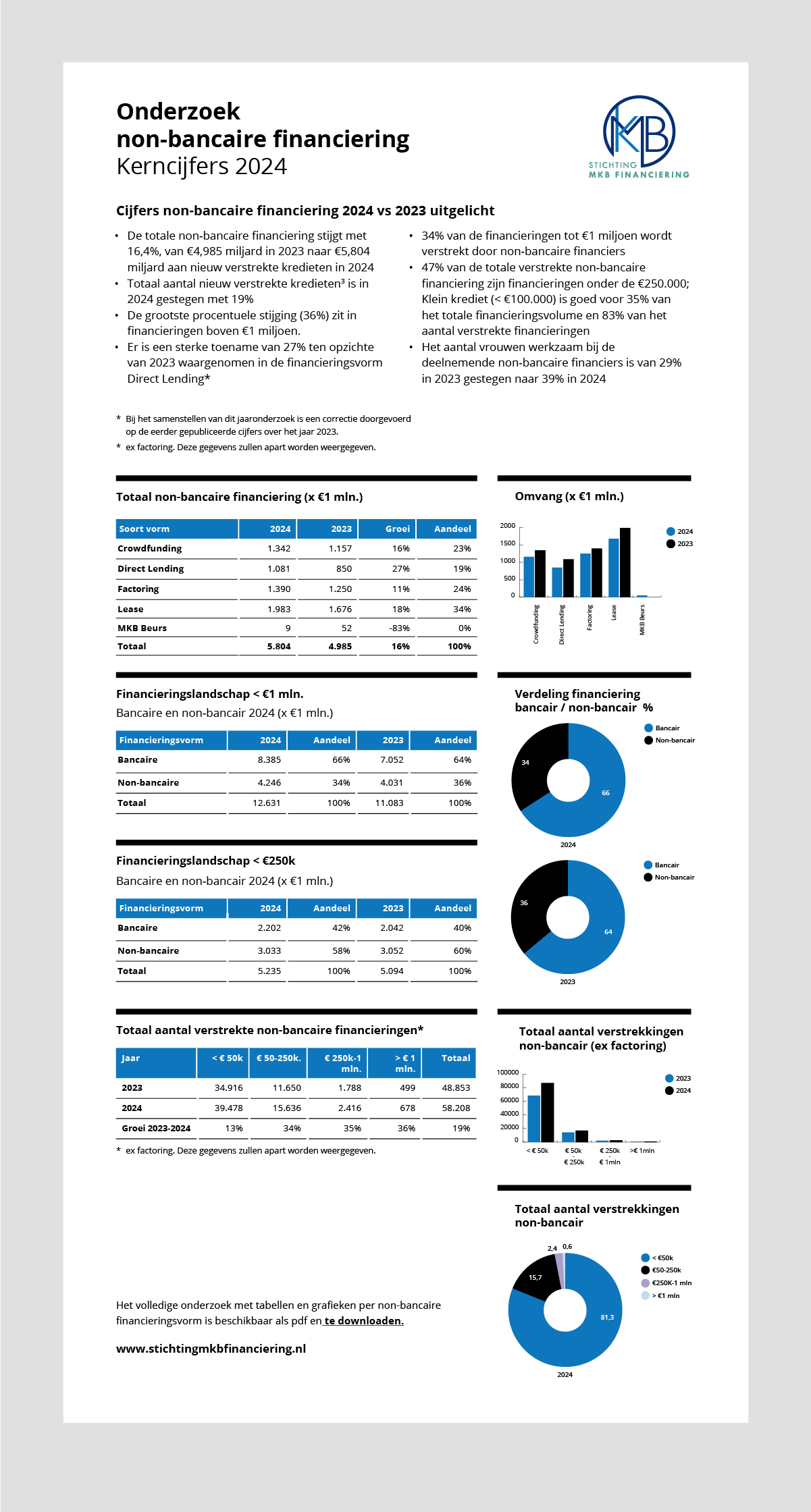

In 2024 hebben kleine ondernemers beter hun weg gevonden naar passende financiering, zo blijkt uit het jaarlijkse onderzoek van Stichting MKB Financiering (SMF). Het totaal aan verstrekte kredieten tot €1 miljoen nam toe met 14% tot €12,6 miljard, waarvan 34% afkomstig was van non-bancaire financiers. Dit is iets lager dan vorig jaar (36%) door de sterke groei van bancaire kredieten. Opvallend is vooral de sterke toename van het aantal kleine financieringen tot €50.000, wat wijst op een groeiende behoefte aan laagdrempelige en flexibele financieringsoplossingen binnen het kleinbedrijf.

Non-bancaire financiering doorbreekt grens van €5 miljard

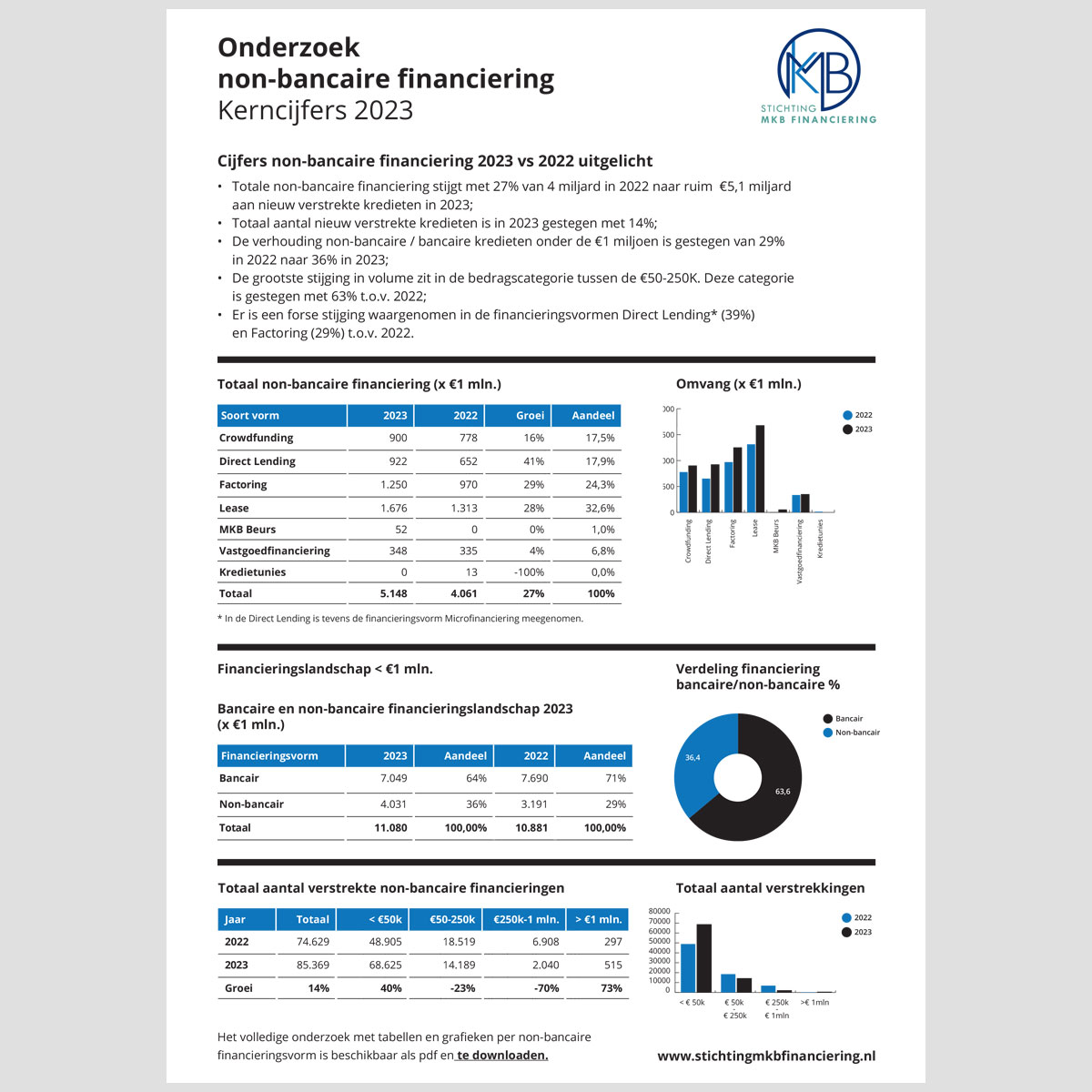

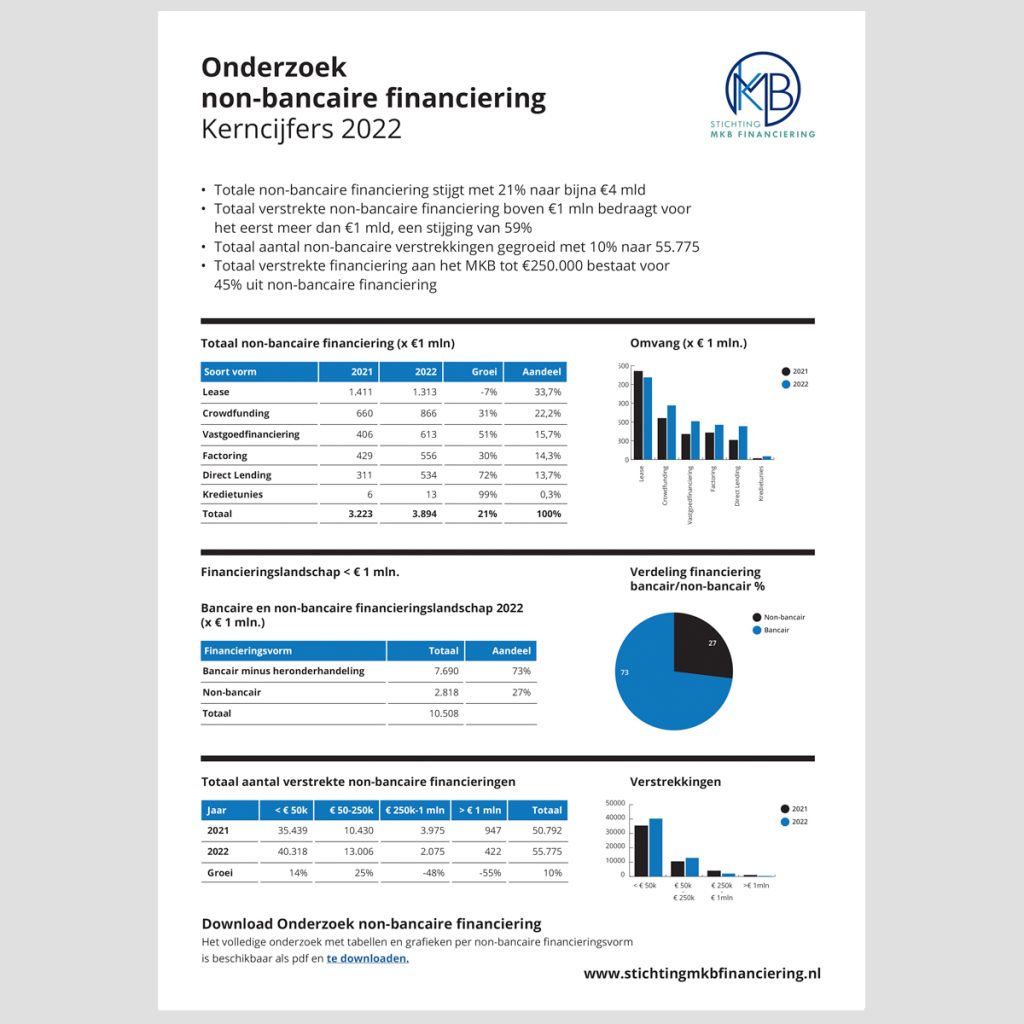

De totale non-bancaire financieringsmarkt groeide in 2024 met 16,4% naar een totaal van €5,8 miljard aan verstrekkingen. Ruim €3 miljard van die financieringen hebben betrekking op financieringen onder de €250.000. Voor 2025 wordt een gematigde groei van 8% verwacht, mede door de economische onzekerheid.

Ronald Kleverlaan, voorzitter Stichting MKB Financiering: “Juist in een tijd van internationale onzekerheid en grote transities op het gebied van digitalisering en verduurzaming, is het essentieel dat kleine ondernemers toegang blijven houden tot financiering. Flexibele oplossingen van non-bancaire financiers zullen daarin een steeds belangrijkere rol spelen.”

Samenwerking tussen banken en non-bancaire financiers

Een positieve ontwikkeling voor ondernemers is de intensievere samenwerking tussen banken en non-bancaire financiers, onder andere gestimuleerd door het Nationaal Convenant MKB-Financiering. Initiatieven zoals De FinancieringsGids, die in november 2024 werd gelanceerd, dragen bijvoorbeeld bij aan meer transparantie en doorverwijzing naar onder meer aangesloten non-bancaire financiers en adviseurs die voldoen aan één van de gedragscodes van Stichting MKB Financiering.

Daarnaast zal de DNB in het kader van deze samenwerking data gaan verzamelen over de volledige mkb-financieringsmarkt. Dit levert een gedetailleerder beeld op van de trends en ontwikkelingen, aangezien momenteel alleen gegevens van de drie grootbanken en een deel van de non-bancaire financiers beschikbaar zijn.

Groeiende behoefte aan flexibel en snel kapitaal

Het segment zakelijk krediet tot €50.000 laat de afgelopen jaren een sterke groei zien. In 2024 steeg het aantal verstrekkingen in deze categorie met 13% naar 39.478. Deze toename werd deels gedreven door de groei in leasecontracten, maar vooral door de sterke opmars van kleine, kortlopende kredieten.

Om deze ontwikkeling in goede banen te leiden en de positie van kleine ondernemers te versterken is in 2024 de Gedragscode Kort Zakelijk Krediet geïntroduceerd.

Deze gedragscode bevordert transparantie en biedt betere bescherming voor ondernemers die gebruikmaken van kortlopende financieringen tot maximaal één jaar en onder de €100.000. Dit wordt gerealiseerd door het verplicht stellen van een Uniform Kosten Overzicht (UKO) en een BKR-controle en registratie van deze kredieten, in combinatie met aansluiting bij het Kifid. Hierdoor kunnen ondernemers op een eenvoudige en toegankelijke manier een klacht indienen.

Inclusief financieringslandschap

Hoewel het aandeel vrouwelijke medewerkers binnen de non-bancaire financieringsmarkt inmiddels is gestegen naar 39%, blijft de financiering aan vrouwelijke ondernemers nog achter. In 2024 daalde het aandeel non-bancaire financieringen aan vrouwelijke ondernemers van 18% naar 16%.

Een positieve ontwikkeling is dat steeds meer non-bancaire financiers zich in 2024 hebben aangesloten bij het Code-V netwerk, met als doel te leren van effectieve interventies om de financiering van vrouwelijke ondernemers te bevorderen.

Financieringsadviseurs

Er is aanvullend onderzoek gedaan naar de rol van financieringsadvies in de toegang tot mkb-financiering. Per eind 2024 waren er 100 geaccrediteerde financieringsadviseurs (EFM) actief. Zij speelden een cruciale rol in het verhogen van de kwaliteit van financieringsaanvragen: van de binnengekomen aanvragen wezen zij meer dan de helft zelf af voordat deze bij financiers ingediend werden.

Van de aanvragen die wel bij financiers werden ingediend, werd slechts 6% door de financier afgewezen, waar dat in 2023 nog 17% was. Dit onderstreept de meerwaarde van kwalitatief advies aan de voorkant.

Vooruitblik: ecosysteem verstevigt positie

De vooruitzichten zijn positief. Ondanks een iets lagere groeiverwachting voor 2025 (8%), verwachten marktpartijen dat de omvang van non-bancaire financiering verder zal toenemen in het komende jaar. De verdere toename van het aantal geaccrediteerde adviseurs en platforms draagt verder bij aan een volwassen en toegankelijke financieringsmarkt voor ondernemers.

Download Onderzoek non-bancaire financiering 2024

Het volledige onderzoek met de kerncijfers, tabellen en grafieken per non-bancaire financieringsvorm is hier te downloaden.

Recente reacties