Eindelijk: de deur mag van het slot, het einde van de lockdown is in zicht. Open die deur en vlammen, back to normal. Welke financiële consequenties heeft het heropenen van winkels en horeca voor de ondernemer?

1. Voorraad

Natuurlijk, de voorraad moet actueel zijn en op peil. Lastig in te schatten, Hoe zal het gedrag van het publiek zijn? Gaan mensen massaal winkelen of blijft het nog even rustig omdat mensen nog huiverig zijn? De waarheid ligt waarschijnlijk in het midden, dus zorg er in ieder geval voor dat je hebt nagedacht over je voorraad zodat de verrassing niet al te groot kan zijn als de meter uitslaat naar de ene of de andere kant. Wat belangrijk is: budgetteer: maak een inschatting hoeveel geld je nodig zult hebben voor inkoop en voorraadopbouw.

2. Houd rekening met de maatregelen

De corona maatregelen zijn nog van toepassing wanneer je weer open mag. Zorg er dus voor dat je de routebordjes, desinfectiemiddelen, spatschermen en andere spullen paraat hebt staan zodat je direct weer klanten kunt ontvangen. Heb je voldoende middelen in huis? Of moet er besteld worden. Maak een planning: schat hoeveel van de Corona-artikelen je nodig hebt en budgetteer hoeveel geld je ook hiervoor nodig hebt.

3. Marketing

Dat klinkt wellicht een beetje vreemd, omdat het landelijk nieuws is wanneer winkels hun deuren weer mogen openen, maar zorg ervoor dat (potentiële) klanten hun weg juist naar jouw winkel weten te vinden. Bedenkt een leuke openingsactie, verleid het winkelend publiek. De winkelstraten moeten weer vol lopen met shoppers. Dat dit lange tijd niet gekund heeft is voor consumenten ook een gewenning geworden. Geef ze dus een reden om jouw zaak te bezoeken! Bijvoorbeeld: stuur je vaste klanten een bericht wanneer je weer opengaat en beloof ze iets leuks of lekkers als ze weer op bezoek komen. Natuurlijk budgetteer je hoeveel geld je hiervoor nodig hebt.

4. Personeel

We hopen natuurlijk dat jij al je personeel hebt kunnen behouden tijdens deze meer dan lastige maanden, maar dat is niet voor ieder bedrijf vanzelfsprekend. Zorg dat je qua personeel goed bestand bent tegen de eventuele drukte die er ontstaat als je weer open mag. Op die manier kun je alle klanten goed helpen en kun je je energie steken in een soepele start in plaats van stress door drukte. Extra personeel nodig? Budgetteer de kosten vooraf!

5. Apparatuur testen

Niet alle apparatuur werkt direct weer zoals het moet als je de aan-knop indrukt. Je wilt voorkomen dat je kassa of je pinautomaat tegenstribbelt als iemand wil afrekenen, dat je oven het begeeft als je broodjes moet afbakken of willekeurig welk ander onheil. Voorkom verassingen. Kijk als je toch bezig bent ook direct even of alle lampen en de verwarming het nog doen! Houd in je “after Corona openingsbudget“ rekening met eventuele extra kosten.

6. Financiering

Als ondernemer ben jij waarschijnlijk voorbereid op de meeste zaken zoals hierboven beschreven. Heb je ook alle activiteiten gebudgetteerd? Het is niet vanzelfsprekend dat je genoeg liquide middelen hebt om alles te realiseren na een gedwongen periode zonder omzet. Misschien heb je extra financiering nodig? Kortstondig, langdurig? Let op: wil je op een verantwoorde en passende manier geld lenen, richt je dan tot een erkende financier. SMF heeft inmiddels 17 financiers erkend. Het zijn verschillende soorten financiers, gericht op verschillende doelgroepen. Sommigen bieden een breed scale van financieringsoplossingen voor verschillende branches, anderen concentreren zich op niches. Zo is er ook een financier (Pin Voorschot) die zich expliciet richt op tijdelijke financieringen voor specifiek horeca en detailhandel. Met een goede voorbereiding wordt de open-up na Corona nóg leuker! Succes!

Blijf op de hoogte

Elke week de non-bancaire financiële ontwikkelingen, trends en toekomst via ons volgen? Schrijf je dan in voor onze blog en ontvang deze elke week in je postbus.

Dit blog is geïnspireerd op een blog van Diederik Werdmölder, directeur van Pin Voorschot.

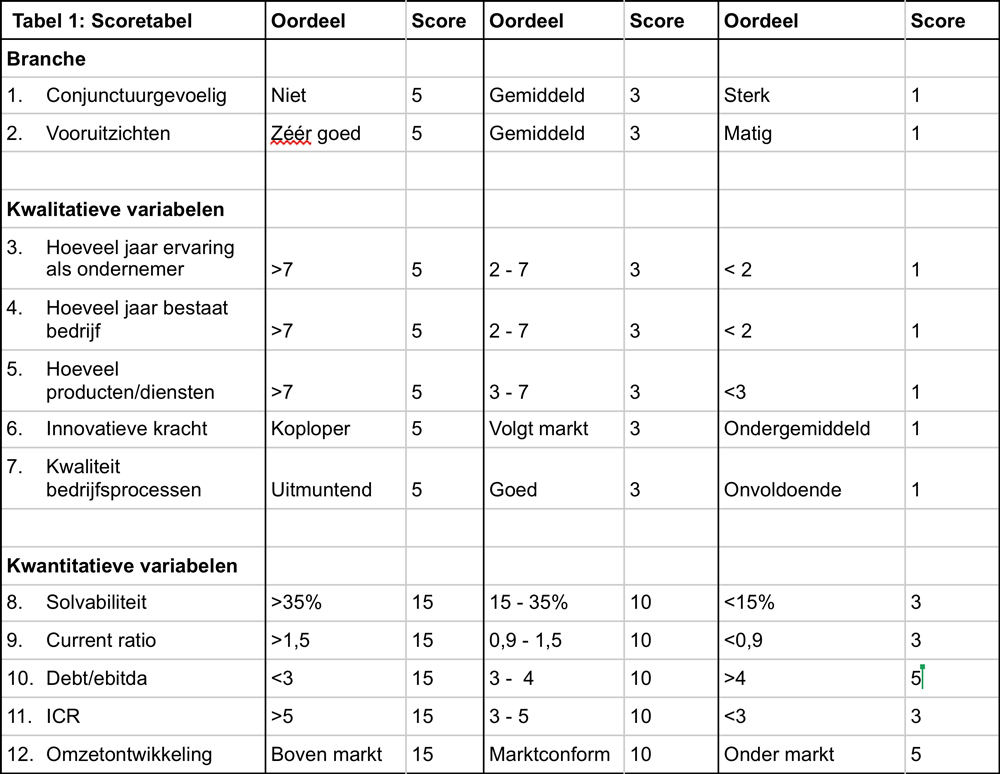

Het Nederlands bedrijfsleven is verslaafd aan krediet, aan vreemd vermogen. Investeringen, groei, liquiditeitskrapte? Ondernemers lossen het traditioneel op met het aantrekken van financieringen. Het resultaat is dat het Nederlandse MKB relatief veel vreemd vermogen op de balans heeft staan. De keerzijde daarvan is: men heeft relatief weinig eigen vermogen: de solvabiliteit is (te) laag. Vuistregel is dat 35% solvabiliteit gezond is. Weinig bedrijven hebben 35% solvabiliteit.

Het Nederlands bedrijfsleven is verslaafd aan krediet, aan vreemd vermogen. Investeringen, groei, liquiditeitskrapte? Ondernemers lossen het traditioneel op met het aantrekken van financieringen. Het resultaat is dat het Nederlandse MKB relatief veel vreemd vermogen op de balans heeft staan. De keerzijde daarvan is: men heeft relatief weinig eigen vermogen: de solvabiliteit is (te) laag. Vuistregel is dat 35% solvabiliteit gezond is. Weinig bedrijven hebben 35% solvabiliteit.

Conclusie

Conclusie

In de blogs

In de blogs

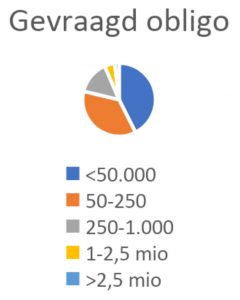

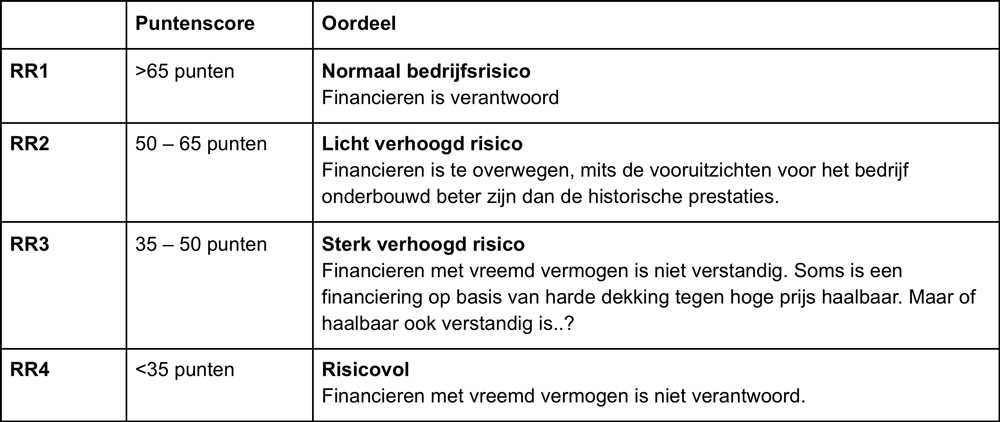

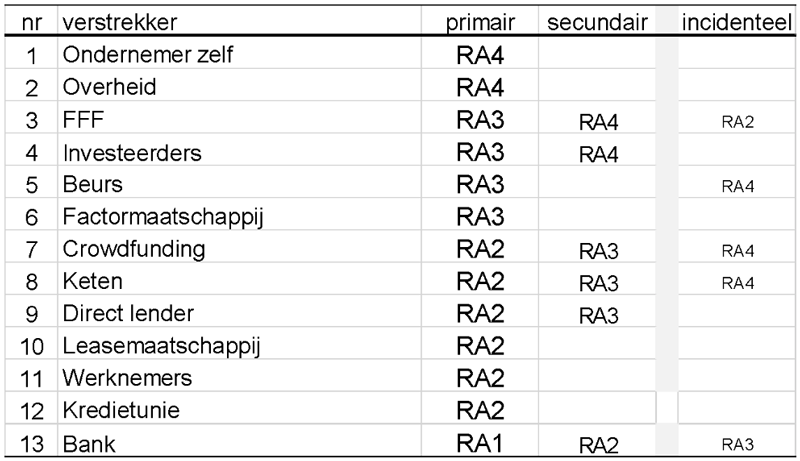

Regelmatig kom je berichtgeving tegen over de veranderingen in ondernemingsfinanciering. Banken hebben een gewijzigd risico- en acceptatiebeleid, wat door ondernemers niet altijd begrepen wordt. Het aanbod van nieuwe, non-bancaire financiers groeit en is divers, wat voor ondernemers niet overzichtelijk is. De voorwaarden waaraan je moet voldoen om financiering te verkrijgen zijn bij de alle geldverstrekkers verschillend. Het is steeds moeilijker voor ondernemers zich een goed beeld te vormen over de mogelijkheden van financieren. Een ondernemer is, gelukkig maar, niet dagelijks bezig met financieren. Daarom kán hij/zij ook niet alle veranderingen bijhouden. Ondernemingsfinanciering is een specialisme geworden, met recht een echt én vak apart.

Regelmatig kom je berichtgeving tegen over de veranderingen in ondernemingsfinanciering. Banken hebben een gewijzigd risico- en acceptatiebeleid, wat door ondernemers niet altijd begrepen wordt. Het aanbod van nieuwe, non-bancaire financiers groeit en is divers, wat voor ondernemers niet overzichtelijk is. De voorwaarden waaraan je moet voldoen om financiering te verkrijgen zijn bij de alle geldverstrekkers verschillend. Het is steeds moeilijker voor ondernemers zich een goed beeld te vormen over de mogelijkheden van financieren. Een ondernemer is, gelukkig maar, niet dagelijks bezig met financieren. Daarom kán hij/zij ook niet alle veranderingen bijhouden. Ondernemingsfinanciering is een specialisme geworden, met recht een echt én vak apart.

Recente reacties