In opdracht van Stichting MKB Financiering (SMF) deed het Lectoraat Corporate Governance & Leadership van de Hogeschool van Amsterdam onderzoek naar het effect en het belang van de Gedragscode MKB Financiers. Lector Corporate Governance & Leadership Frank Jan de Graaf leidde dit onderzoek.

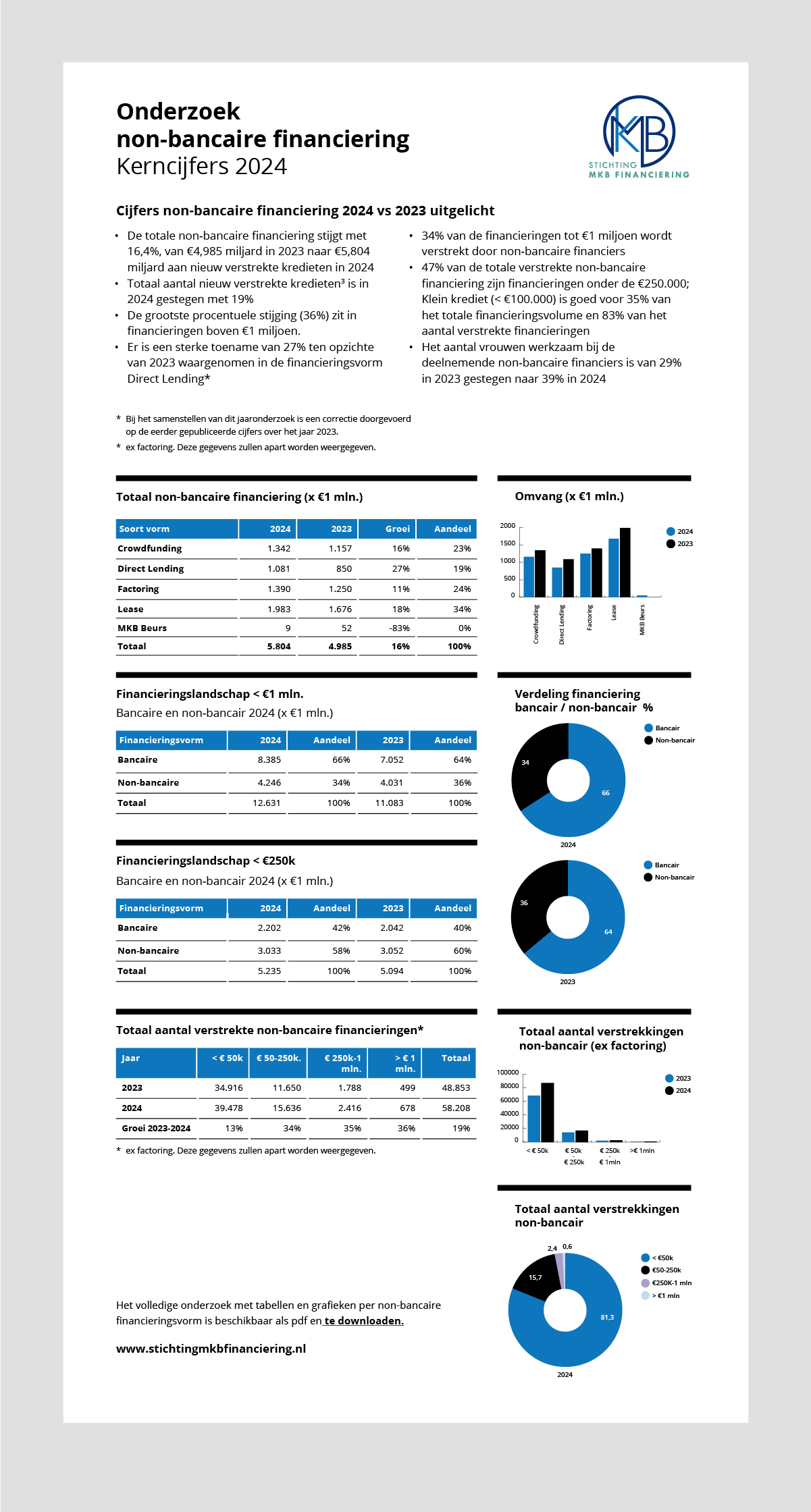

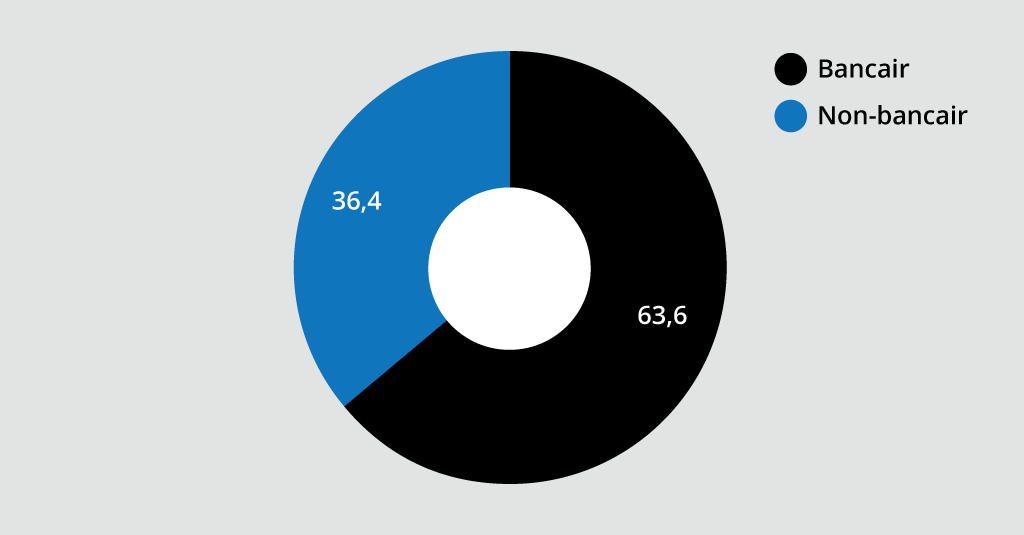

De gedragscode die sinds 2018 actief is, werd geïntroduceerd om de kwaliteit in de ongereguleerde en groeiende markt voor non-bancaire MKB-financieringen te verhogen. Het onderzoek keek naar het effect van de Gedragscode MKB Financiers op de sector en kwam met de volgende inzichten en aanbevelingen:

1. De gedragscode leeft in de sector

De onderzoekers concludeerden dat de Gedragscode MKB Financiers heeft geleid tot meer bewustzijn en betere praktijkvoering binnen de non-bancaire mkb-financieringsmarkt. Toch blijft de effectiviteit achter, zo blijkt uit de evaluatie. De gedragscode leeft in de sector, maar kent te weinig bekendheid en er is te weinig afdwingbaarheid.

2. Gedragscode zorgt voor meer transparantie

Wel zagen de onderzoekers dat sinds de invoering in 2018 de gedragscode heeft gezorgd voor meer transparantie en het herkennen van goed en minder goed gedrag onder financiers. Daarmee draagt de code bij aan professionalisering van de sector. Toch ontbreekt momenteel de druk om naleving structureel af te dwingen. Ondernemers zijn vaak onvoldoende bekend met de complexiteit van non-bancaire financiering en politiek beleid blijft uit bij gebrek aan incidenten, schrijven de onderzoekers.

Lector Frank Jan de Graaf: “Kleine ondernemers zijn overgeleverd aan een ongereguleerde markt. Het is goed dat de branche hier iets aan doet, maar overheidsbemoeienis blijft nodig.”

3. Rol Stichting MKB Financiering onduidelijk

De evaluatie wijst op het belang van een sterkere governance van de Stichting MKB Financiering. De huidige structuur combineert meerdere rollen en belangen, wat de onafhankelijkheid en effectiviteit van toetsing belemmert. Een nieuwe organisatiestructuur met duidelijke rolverdeling en voldoende financiële middelen is nodig om het keurmerk te versterken.

4. Meer samenwerking noodzakelijk

Daarnaast wordt door de onderzoekers gepleit voor meer samenwerking tussen gedragscodes van verschillende marktpartijen, waaronder de banken en de introductie van een Uniform Krediet Overzicht (UKO) als standaard in de markt. Dit zou de transparantie rond kredietkosten en provisies sterk verbeteren.

Voorzitter SMF Ronald Kleverlaan: “Wij zijn tevreden dat uit het onderzoek blijkt dat de Gedragscode MKB Financiers een aantoonbaar positief effect heeft op de professionalisering en kwaliteit van de sector. De aanbevelingen uit het rapport onderschrijven wij volledig en we zetten ons ervoor in om deze, waar mogelijk, de komende periode te implementeren.”

De onderzoekers benadrukken dat verdere professionalisering van de sector alleen mogelijk is als overheid en toezichthouders een actievere rol spelen, anders blijft de code te vrijblijvend, ondanks het duidelijke maatschappelijk belang.

Download eindrapport

Het eindrapport Evalutie Gedragscode MKB Financiers is hier te downloaden

Recente reacties