Door de grote diversiteit aan financiers hebben ondernemers en hun adviseurs tegenwoordig écht wat te kiezen. Verschillende geldverstrekkers hebben een verschillend aanbod van financieringsproducten. Maar er is méér verschil: verschillende financiers hebben ook een van elkaar verschillend acceptatiebeleid. De ene financier keert zich af van risico’s, de ander zoekt risico’s op, weer anderen bewegen daar tussen. Men heeft een verschillende Risk Appetite. In blog 79 presenteerden wij vorige week 4 Risk Appetie (RA) profielen van geldverstrekkers:

RA1 Risico mijdend

RA2 Accepteert LAAG risico

RA3 Accepteert HOOG risico

RA4 Risico zoekend

Als je een financiering zoekt en je weet dat jouw financieringspropositie behoorlijk risicovol is, is het verstandig naar een financier in klasse RA3 te zoeken. Ga dan niet naar een bank (RA1), dat is zonde van ieders tijd en energie.

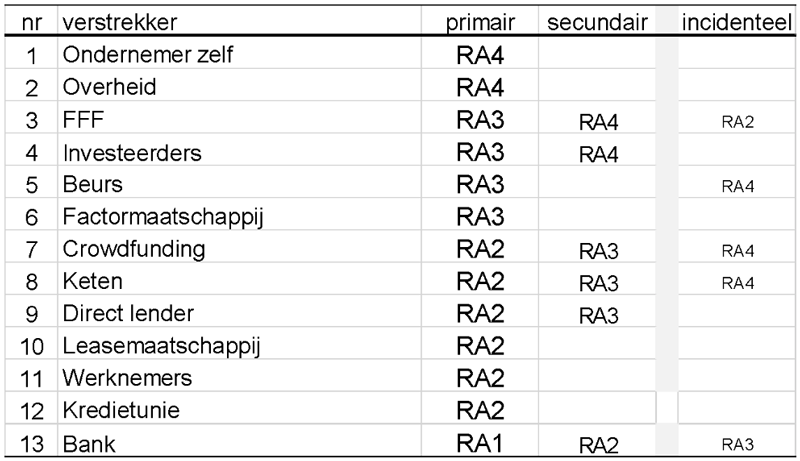

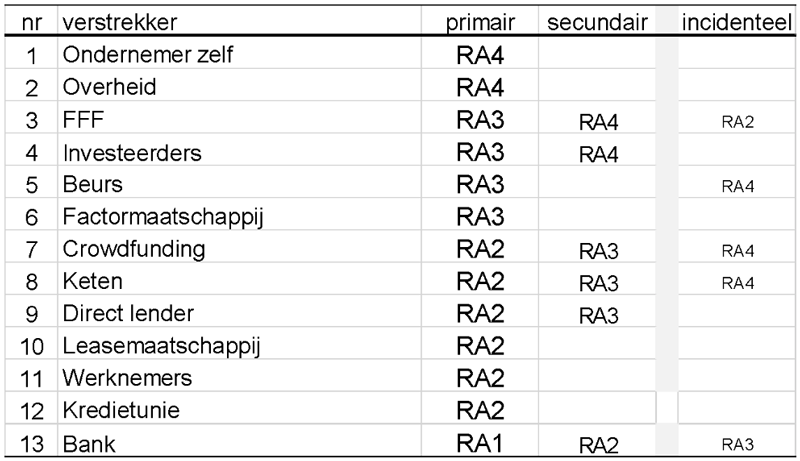

In onderstaande tabel zijn de geldverstrekkers ingedeeld naar hun risicoprofiel. De classificatie is gebaseerd op het primaire gedrag van de meeste geldverstrekkers binnen een groep. Het primaire gedrag van de groep staat vermeld in kolom 1.

Indien er binnen een groep ook verstrekkers zijn met afwijkend gedrag is hún risicoprofiel vermeld in kolom 2: secundair gedrag binnen de groep. Bijvoorbeeld:

De groep direct lenders vertoont voornamelijk “laag risicogedrag”, dus profiel RA2. Er zijn echter ook direct lenders die bewust meer risico nemen (bijvoorbeeld via het verstrekken van een achtergestelde lening). Daarom is bij hen in kolom 2 óók het profiel RA3 vermeld. Dat betekent: RA3 is niet representatief voor de gehele groep, maar komt wel degelijk óók voor.

Tot slot is een kolom incidenteel toegevoegd. Als in deze kolom een risicoprofiel vermeld staat heeft dat betrekking op het feit dat in afwijking van het groepsgedrag er (incidenteel) situaties denkbaar zijn van afwijkend gedrag. Bijvoorbeeld: Banken zijn risicomijdend, dus ingedeeld bij RA1. Maar ze verstrekken incidenteel een risicodragende achtergestelde mezzaninelening. Dat is RA3.

Tabel 1: Risicoprofilering van de geldverstrekkers

Toelichting op de classificaties

1. Ondernemer zelf

Spreekt voor zich: de ondernemer accepteert het volledige bedrijfsrisico. Zolang je over eigen middelen beschikt heb je ook niet per se vreemd vermogensverschaffers nodig.

2. Overheid

De subsidie-, fiscale en overige regelingen van de overheid zijn voornamelijk op het hoge risico gericht, mede om het risico voor overige financiers positief te beïnvloeden.

3. FFF

De groep Family, Friends en Fans is heel divers. Over het algemeen is men zo betrokken op de ondernemer dat men een behoorlijk hoog risico accepteert. Maar het kan ook gebeuren dat iemand uit de inner-circle liever géén risico loopt en alleen onder strikte voorwaarden geld ter beschikking stelt (RA2).

4. Investeerders

Dit is een brede en gediversifieerde groep met verschillende risk appetite. Gemiddeld is RA3 een goede indicatie. Investeerders zijn zich bewust van hoog risico. Binnen deze groep vind je zéker ook investeerders die bewust high risk zoeken: bijvoorbeeld verstrekkers van seed capital.

5. Beurs

MKB-beurzen gedragen zij zich “tussen niveau RA2 en RA3. Vanwege hun financieringsproducten hebben wij hen ingeschaald op RA3.

6. Factormaatschappij

Hoewel een factormaatschappij in basis risicomijdend is, past in praktijk het factorproduct bij aanzienlijk risico. Een risicovol bedrijf met bevoorschotbare vorderingen past in het investeringsprofiel van een factormaatschappij.

7. Crowdfunding

Primair zijn de platforms risicobewust om hun investeerders de mogelijkheid te bieden tegen acceptabel risico te investeren. Veel platforms bieden ook starters en innovators financieringen; daarom is de secundaire classificatie RA3 realistisch voor een behoorlijk aantal platforms. En is er sprake van een equity platform dan is RA4 gedrag van toepassing. Vanwege de diversiteit van de platforms is een zorgvuldige selectie vooraf belangrijk om de eigen kans op succes te maximaliseren.

8. Keten

Doorgaans zoeken leveranciers geen risico, vandaar RA2. Dat is het gebruikelijke gedrag in de keten. Sommige leveranciers zijn bereid bewust meer risico te dragen en zelfs bereid tot co-makership overgaan. Dus past in deze groep geldverstrekkers ook RA3 en incidenteel RA4.

9. Direct lender

Voor Direct lenders geldt hetzelfde als voor Crowdfunding. Naast de basishouding RA2 zijn er behoorlijk veel Direct Lenders die bewust een hoger risico accepteren: bijvoorbeeld het verstrekken van blanco financieringen of achtergestelde leningen. Deze financiers acteren op niveau RA3. Kies bewust de bij jouw profiel passende aanbieder.

10. Leasemaatschappij

Leasemaatschappijen zijn in basis risicomijdend, maar hun product (Lease) schaalt hen in de categorie RA2.

11. Werknemersparticipatie

Hoewel het geld dat via een werknemersparticipatie ter beschikking komt formeel risicodragend vermogen is, zijn de werknemers zelf in hun gedrag geen echte ondernemers en classificeren wij hun risk appetite op RA2.

12. Kredietunie

Hoewel het beleid van kredietunies risicomijdend (RA1) is, blijkt hun gedrag meer te passen in klasse RA2: men biedt vaak financiering, juist om vervolgens voor de huisbankier nieuwe financieringsruimte te creëren. Het gedrag van de unies in klantbediening is sterk relatiegericht en is daardoor ook aanvullend op het bankgedrag.

13. Bank

Banken zijn per definitie risicomijdend. In hun totale producten- en dienstenpakket bieden zij wel enkele meer risico dragende financieringsmogelijkheden (mezzanine, participatie). Daarom zijn ook RA2 en RA3 vermeld. De gemiddelde MKB-ondernemer komt hiervoor niet snel in aanmerking.

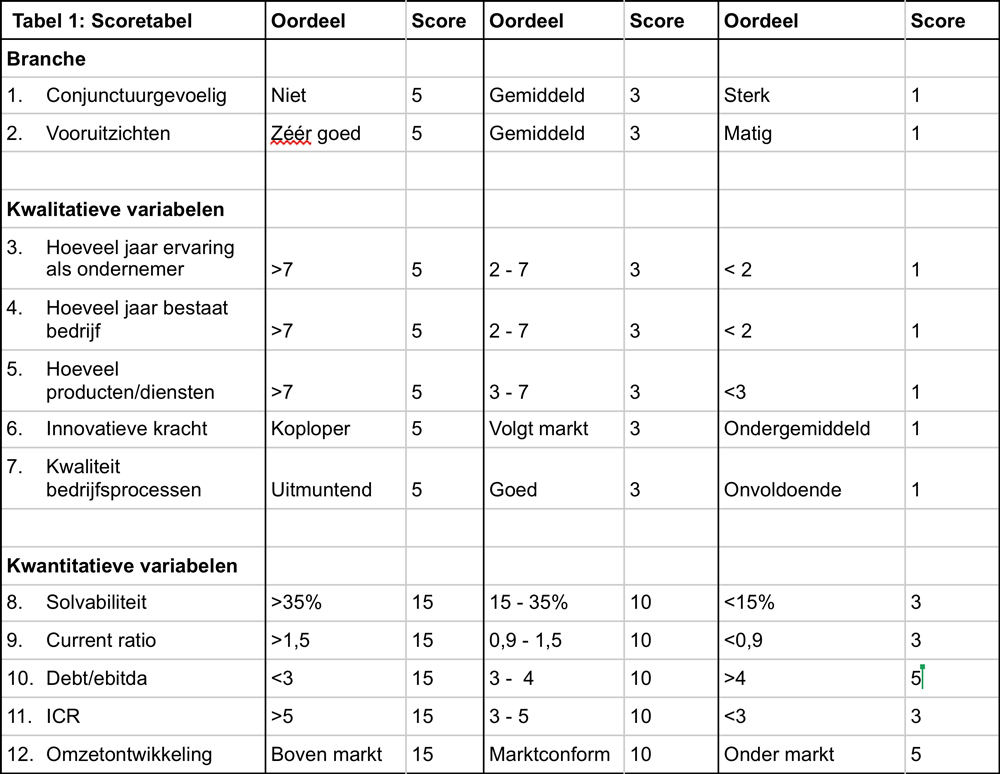

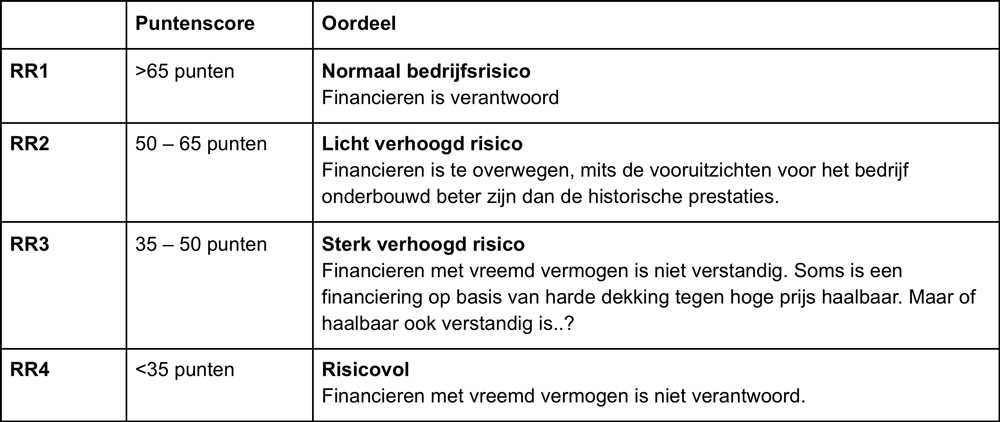

Bepaal je risicoprofiel

Aan de hand van tabel 1 kan een ondernemer, de financiers selecteren die bij het eigen risicoprofiel passen. Daarvoor is het wel van belang dat men inzicht heeft in het risicoprofiel, de riskrating, van het eigen bedrijf. In ons volgende blog presenteren wij een gemakkelijk model waarmee een ondernemer of diens adviseur zelf objectief het risicoprofiel kan bepalen.

Blijf op de hoogte

Elke week de non-bancaire financiële ontwikkelingen, trends en toekomst via ons volgen? Schrijf je dan in voor onze blog en ontvang deze elke week in je postbus.

Conclusie

Conclusie

In de blogs

In de blogs

Regelmatig kom je berichtgeving tegen over de veranderingen in ondernemingsfinanciering. Banken hebben een gewijzigd risico- en acceptatiebeleid, wat door ondernemers niet altijd begrepen wordt. Het aanbod van nieuwe, non-bancaire financiers groeit en is divers, wat voor ondernemers niet overzichtelijk is. De voorwaarden waaraan je moet voldoen om financiering te verkrijgen zijn bij de alle geldverstrekkers verschillend. Het is steeds moeilijker voor ondernemers zich een goed beeld te vormen over de mogelijkheden van financieren. Een ondernemer is, gelukkig maar, niet dagelijks bezig met financieren. Daarom kán hij/zij ook niet alle veranderingen bijhouden. Ondernemingsfinanciering is een specialisme geworden, met recht een echt én vak apart.

Regelmatig kom je berichtgeving tegen over de veranderingen in ondernemingsfinanciering. Banken hebben een gewijzigd risico- en acceptatiebeleid, wat door ondernemers niet altijd begrepen wordt. Het aanbod van nieuwe, non-bancaire financiers groeit en is divers, wat voor ondernemers niet overzichtelijk is. De voorwaarden waaraan je moet voldoen om financiering te verkrijgen zijn bij de alle geldverstrekkers verschillend. Het is steeds moeilijker voor ondernemers zich een goed beeld te vormen over de mogelijkheden van financieren. Een ondernemer is, gelukkig maar, niet dagelijks bezig met financieren. Daarom kán hij/zij ook niet alle veranderingen bijhouden. Ondernemingsfinanciering is een specialisme geworden, met recht een echt én vak apart.

Ondernemers herkennen ongetwijfeld de volgende situatie: je hebt plannen en ideeën die NU rijp zijn om uit te voeren. Een ondernemer wilt niet wachten, ook al beschikt hij niet over voldoende geld. Dus moet je aankloppen op een deur waarachter wel voldoende geld aanwezig is. Achter die deur zit een financier (investeerder, geldverstrekker). Wat is zijn afweging om geld te verstrekken? Niet het realiseren de ideeën en dromen van een ondernemer, nee een financier heeft één doel: rendement maken.

Ondernemers herkennen ongetwijfeld de volgende situatie: je hebt plannen en ideeën die NU rijp zijn om uit te voeren. Een ondernemer wilt niet wachten, ook al beschikt hij niet over voldoende geld. Dus moet je aankloppen op een deur waarachter wel voldoende geld aanwezig is. Achter die deur zit een financier (investeerder, geldverstrekker). Wat is zijn afweging om geld te verstrekken? Niet het realiseren de ideeën en dromen van een ondernemer, nee een financier heeft één doel: rendement maken.

Ondernemers investeren in bedrijfsgoederen om

Ondernemers investeren in bedrijfsgoederen om

Recente reacties