Stichting MKB Financiering (SMF) publiceert een reeks van blogs over crowdfunding. Om de lezers kennis te laten maken met de visie van de aanbieders, de crowdfundingplatforms, is aan enkele platforms de gelegenheid geboden een gastblog te schrijven. Vandaag is het blog geschreven door October.

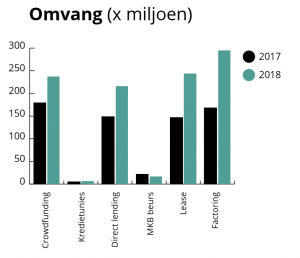

Alternatieve financiering groeit! Steeds meer ondernemers zien het belang van het diversifiëren van hun financiering. Dat is fijn, want sinds de kredietcrisis in 2008 zijn de financiële markten uit balans. Maar dat betekent ook dat de MKB-er meer keus heeft en soms door de bomen het bos niet meer ziet.

October financiert MKB-bedrijven met behulp van institutionele investeerders (zoals verzekeraars en pensioenfondsen) en particuliere investeerders. Het platform verschilt niet alleen met banken door haar technologie, maar juist door haar transparante en eenvoudige werkwijze. October financiert namelijk zonder zekerheden en de rente die bedrijven betalen wordt volledig doorgegeven aan de investeerder. October ontvangt van de MKB-er een servicefee voor het gebruik van het platform, bij aanvang en gedurende de looptijd van de lening. Investeerders kunnen zonder enige kosten geld uitlenen aan het MKB. Omdat October zowel de onderneming als de investeerder bedient, heeft het platform zorg voor beide belangen.

In de afgelopen blogs las je alles over wat crowdfunding is, hoe het werkt voor ondernemer en investeerder en wat de voor- en nadelen zijn. Maar hoe vind je nu die alternatieve financier die volledig aansluit op jouw behoefte en wensen? Wij hebben de 5 meest belangrijke vragen op een rijtje gezet. Zo kom je tot een short list van kredietverstrekkers die passen bij de financieringsbehoefte van het bedrijf.

1. Hoeveel financiering heb ik (minimaal) nodig en voor hoe lang?

Veel financiers richten zich op een niche en hebben een maximale omvang van de financiering die ze mogen verstrekken. In Nederland zijn deze niches vrij duidelijk afgebakend, met bedragen tot 250 duizend euro, één miljoen euro en financieringen groter dan één miljoen euro. De looptijd hangt vaak samen met het te financieren doel of project. Sommige alternatieve financiers hebben alleen korte looptijden of vaste patronen qua aflossing. De looptijd en het aflossingsschema moeten natuurlijk wel passen bij het project dat je wilt financieren.

2. Ben ik bereid om zekerheden te verstrekken en/of persoonlijk borg te staan?

Bij een groot aantal financiers staat het ontvangen van zekerheden hoog op het lijstje. Echter, het verstrekken van zekerheden of een persoonlijke borg moet een hele bewuste keuze zijn. Zekerheden zijn erop gericht om het verlies van de financier te beperken en/of het commitment van de ondernemer te verhogen. Maar zekerheden beperken ook de flexibiliteit en bewegingsvrijheid die een ondernemer heeft, zowel in praktische zin als ook mentaal. Deze beperking dient natuurlijk wel in verhouding te staan tot wat je als ondernemer ontvangt. Zo zou het bijvoorbeeld aantrekkelijker kunnen zijn om zonder zekerheden of borg te financieren, in ruil voor een iets lager leenbedrag, een iets hogere rente, of bijvoorbeeld een snellere aflossing. Dat biedt je mogelijk meer bewegingsvrijheid, of meer onderhandelingsruimte, juist op momenten dat je het nodig hebt.

3. Hoe hoog is de rente en welke andere kosten worden in rekening gebracht?

De hoogte van de rente zegt veel over de ondernemingen waarop een financier zich richt. De minimale en maximale rente die een financier aanbiedt, geeft direct een goede indicatie of die partij bij je past. Kijk naast de rente ook welke andere kosten in rekening worden gebracht en onder welke voorwaarden die kosten van toepassing zijn. Denk bijvoorbeeld aan kosten die zijn gerelateerd aan vervroegde aflossing of wat er gebeurt wanneer je (tijdelijk) niet kunt voldoen aan de verplichtingen. Rentetarieven en overige kosten zijn online terug te vinden.

4. Waar haalt de financier het geld voor jouw lening vandaan?

Of het kapitaal bij een bank, particuliere investeerders of bij instituten wordt opgehaald, kan van invloed zijn op de snelheid en zekerheid waarmee jouw project kan worden gefinancierd. Met name bij grotere bedragen (boven €1 miljoen) kan dit een belangrijke overweging zijn. En het zegt ook iets over de kwaliteit en reputatie van de financier.

5. Met wie wordt welke informatie gedeeld?

Om de financiering rond te krijgen zul je vertrouwelijk informatie moeten delen met de financier. Het is van groot belang dat de (veelal bedrijfsgevoelige) informatie die met de financierder(s) wordt gedeeld, vertrouwelijk wordt behandeld. In het geval van een kredietplatform komt geselecteerde informatie uiteindelijk op een online portaal terecht. Hierdoor ontstaat er een directe link tussen de reputatie van jouw bedrijf en het platform waar jouw verzoek op verschijnt. Denk dus goed na over hoe je jezelf als bedrijf wilt neerzetten en met welk platform je je bedrijf verbindt.

Deze vragen geven inzicht in hoe je praktisch en gericht op zoek kunt gaan naar een financier naast je traditionele bank. Heb je een lijst met 2 of 3 alternatieve financiers samengesteld? Dan is het van belang om een check te doen op de betrouwbaarheid en reputatie van de financier. Meer weten? October heeft een whitepaper over alternatieve financiering samengesteld.

Over October

October behoort tot de grootste platforms voor MKB-financiering in continentaal Europa. Ga naar www.october.eu voor meer informatie.

Recente reacties