Dinsdag 28 januari 2020 heeft het CBS de Financieringsmonitor gepresenteerd. Het doel van de monitor is het geven van een overzichtelijk beeld van de Nederlandse markt voor externe financiering voor bedrijven in het mkb. Het is voor de tweede keer dat het CBS dit onderzoek heeft uitgevoerd en de monitor presenteert. De monitor bevat heel interessante informatie, zowel van actuele cijfers als ook van een aantal trends. Het tijdvak waarop de monitor betrekking heeft is de periode juli 2018 – juli 2019. In dit blog vermelden wij enkele highlights.

Dinsdag 28 januari 2020 heeft het CBS de Financieringsmonitor gepresenteerd. Het doel van de monitor is het geven van een overzichtelijk beeld van de Nederlandse markt voor externe financiering voor bedrijven in het mkb. Het is voor de tweede keer dat het CBS dit onderzoek heeft uitgevoerd en de monitor presenteert. De monitor bevat heel interessante informatie, zowel van actuele cijfers als ook van een aantal trends. Het tijdvak waarop de monitor betrekking heeft is de periode juli 2018 – juli 2019. In dit blog vermelden wij enkele highlights.

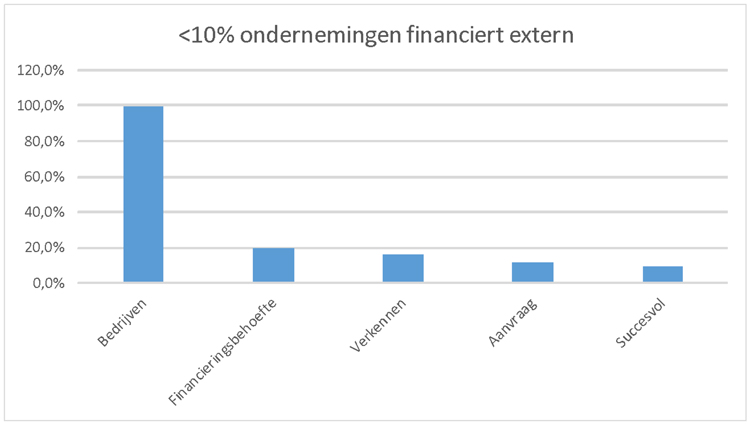

Slechts een beperkt aantal bedrijven financiert zich extern

Uit het onderzoek blijkt dat minder dan 10% van de MKB business economy bedrijven (dit zijn in NL 241.025 bedrijven) succesvol een externe financiering hebben aangetrokken. Van alle bedrijven had 20% behoefte aan financiering. Van deze bedrijven heeft 83% zich georiënteerd op de mogelijkheden van financiering. Ruim 30% besloot géén financiering aan te vragen. Van degenen die uiteindelijk wel een financieringsvraag hebben ingediend werd 84% gehonoreerd. Grafisch weergegeven:

Deze cijfers bevestigen het beeld dat het grootste deel van de MKB bedrijven géén beroep doet op externe financiering en bevestigen het vermoeden dat veel ondernemingen investeren zonder externe financiering. Voor de economie als geheel betekent dit dat de groeipotentie niet ten volle wordt benut. Vraag is waarom veel ondernemers geen externe financiering aantrekken: is dit bewust beleid van de ondernemers zelf of is dit het resultaat van het jarenlange terughoudende financieringsbeleid van banken. In de komende jaren zal blijken of de toename van het non bancaire aanbod van bedrijfsfinancieringen uitnodigt tot een toename van het gebruik van financiering.

Afname bancair financieringsvolume

Het totale bedrag aan uitstaande kredietverlening neemt sinds 2012 af. In de eerste jaren was dit mede een gevolg van de crisis. De afgelopen jaren zet de daling voor kleinere financieringen (tot € 1 miljoen) (gedempt) door, ondanks de groei van de economie. De oorzaak is niet eenduidig. Het CBS benoemt als één van de mogelijke oorzaken kredietrantsoenering (als gevolg van kwalitatief geringere informatie bij kleinere ondernemingen). Ook noemt het CBS bewust beleid (schuldenafbouw) van ondernemers zelf als mogelijke oorzaak. Per saldo zien wij in de markt veel non-bancaire geldverstrekkers met een focus op het segment van financieringen tot € 1 miljoen, vanwege het terughoudende beleid van banken in dit segment .

Non bancaire financiering blijft groeien

Hoewel het CBS nog de term “alternatieve” financiering gebruikt hanteren wij de term “non bancair”. CBS stelt vast dat de non bancaire financieringsvormen groeien in aanvulling op het bancair krediet. Besproken worden crowdfunding, equipment lease, factoring, private equity, durfkapitaal, direct lending, MKB beurzen en kredietunies. SMF (Stichting MKB Financiering) juicht het toe dat CBS deze vormen van financiering onderdeel heeft gemaakt van het onderzoek. Hoewel het aandeel in het geheel nog beperkt is groeit het volume van de non bancaire geldverstrekkers nadrukkelijk wel. Eén van de bronnen waar de CBS monitor gebruik van maakt is de rapportage van SMF. Inmiddels zijn wij gestart met het verzamelen van de actuele gegevens over heel 2019 en streven wij ernaar deze in het tweede kwartaal te publiceren.

Het aantrekken van financiering als proces

Om de ontwikkelingen in de markt echt te doorgronden is in de monitor het proces van de financieringsaanvraag ontleed en nader toegelicht. Dit proces van een een financieringsaanvraag wordt voor ondernemers steeds ingewikkelder. Voor een MKB ondernemer is het ondoenlijk alle marktontwikkelingen te volgen. De toename van het aantal aanbieders, de verscheidenheid ervan, de verschillende aanvraagprocedures en het onbekende acceptatiebeleid maakt het succesvol aanvragen van een ondernemingsfinanciering tot een specialisme. SMF onderkent deze ontwikkeling en zal daaraan in 2020 extra aandacht besteden. Op de website zal extra informatie komen over de “zoektocht naar financiering”. Die zoektocht kan worden vergemakkelijkt door een kundige financieringsadviseur. Daarom werkt SMF aan de bevordering van de beroepsgroep van Financieringsadviseurs en onderzoekt zij de mogelijkheden van het introduceren van een keurmerk “Erkend Financieringsadviseur”. Op deze wijze wordt ingespeeld op de actuele ontwikkelingen in de markt. Ontwikkelingen die helder omschreven staan in de CBS Financieringsmonitor.

Elke week de non bancaire financiële ontwikkelingen, trends en toekomst met ons mee beleven? Volg ons dan, blijf op de hoogte en schrijf je in voor onze wekelijkse blog. De liefhebbers die de hele Financieringsmonitor willen inzien verwijzen we tot slot graag naar de website van het CBS.

Dank u wie? Dank aan financiers, Ministerie EZ, ondernemers, financieringsadviseurs, opleiders, Kamer van Koophandel, Kifid, ONL, Staatssecretaris, DNB, AFM, NVB, MKB Nederland, collega’s SMF. En vele, vele anderen.

Dank u wie? Dank aan financiers, Ministerie EZ, ondernemers, financieringsadviseurs, opleiders, Kamer van Koophandel, Kifid, ONL, Staatssecretaris, DNB, AFM, NVB, MKB Nederland, collega’s SMF. En vele, vele anderen.

Stichting MKB Financiering en ONL voor Ondernemers roepen minister Wiebes van Economische Zaken en Klimaat op om een aanvullende financieringsinstrumenten op te zetten voor het midden- en kleinbedrijf (mkb). Afgelopen donderdag werd Invest-NL gepresenteerd. Dit fonds, onder leiding van Wouter Bos, financiert ondernemingen die Nederland duurzamer en innovatiever maken. Een mooi initiatief om grotere scale-ups te bevorderen. Helaas kan door de randvoorwaarden het overgrote deel van de mkb-bedrijven er geen gebruik van maken! Stichting MKB Financiering en ONL verwachten dat de minister snel met aanvullende maatregelen komt om de toegang tot financiering voor het mkb te verbeteren. De cijfers liegen er niet om: er is marktfalen op de financieringsmarkt voor het mkb. Als Invest-NL niet kan voorzien in de individuele financieringsbehoefte van mkb-bedrijven, dient de minister andere instrumenten te ontwikkelen om te zien hoe de toegang tot financiering voor het mkb effectief kan worden verbeterd.

Stichting MKB Financiering en ONL voor Ondernemers roepen minister Wiebes van Economische Zaken en Klimaat op om een aanvullende financieringsinstrumenten op te zetten voor het midden- en kleinbedrijf (mkb). Afgelopen donderdag werd Invest-NL gepresenteerd. Dit fonds, onder leiding van Wouter Bos, financiert ondernemingen die Nederland duurzamer en innovatiever maken. Een mooi initiatief om grotere scale-ups te bevorderen. Helaas kan door de randvoorwaarden het overgrote deel van de mkb-bedrijven er geen gebruik van maken! Stichting MKB Financiering en ONL verwachten dat de minister snel met aanvullende maatregelen komt om de toegang tot financiering voor het mkb te verbeteren. De cijfers liegen er niet om: er is marktfalen op de financieringsmarkt voor het mkb. Als Invest-NL niet kan voorzien in de individuele financieringsbehoefte van mkb-bedrijven, dient de minister andere instrumenten te ontwikkelen om te zien hoe de toegang tot financiering voor het mkb effectief kan worden verbeterd.

Wekelijks publiceert SMF (Stichting MKB Financiering) een blog over de ontwikkelingen in de financieringsmarkt: welke aanbieders zijn er, wat zijn hun kenmerken en wat is hun onderscheidend vermogen. Hoe interessant ook: voor ondernemers is één vraag belangrijk: krijg ik de financiering daadwerkelijk? De kans op toekenning van een financiering wordt mede bepaald door de voorbereiding. Met welke informatie overtuig je financiers en vergroot je de kans op financiering? Deze blog geeft 10 tips.

Wekelijks publiceert SMF (Stichting MKB Financiering) een blog over de ontwikkelingen in de financieringsmarkt: welke aanbieders zijn er, wat zijn hun kenmerken en wat is hun onderscheidend vermogen. Hoe interessant ook: voor ondernemers is één vraag belangrijk: krijg ik de financiering daadwerkelijk? De kans op toekenning van een financiering wordt mede bepaald door de voorbereiding. Met welke informatie overtuig je financiers en vergroot je de kans op financiering? Deze blog geeft 10 tips.

Om politici meer kennis bij te brengen over het veranderende mkb financieringslandschap, is Stichting MKB

Om politici meer kennis bij te brengen over het veranderende mkb financieringslandschap, is Stichting MKB  Financiering samen met ONL gestart met het organiseren van werkbezoeken voor Tweede Kamerleden. Hierbij gaan we langs bij non-bancaire mkb financiers, waarbij ook ondernemers die door hen gefinancierd zijn, uitgebreid aan het woord komen.

Financiering samen met ONL gestart met het organiseren van werkbezoeken voor Tweede Kamerleden. Hierbij gaan we langs bij non-bancaire mkb financiers, waarbij ook ondernemers die door hen gefinancierd zijn, uitgebreid aan het woord komen.

Recente reacties