Ga je naar de bank of andere geldverstrekker voor een financiering, krijg je te horen: “de verhouding tussen eigen en vreemd vermogen is onvoldoende om nu financiering te verstrekken….”. Wat heb je daar nou aan? Je komt voor een financiering, niet om te horen dat iets niet kan…… Terecht als je dan zegt: “Als de verhouding tussen eigen en vreemd vermogen niet goed is, regel dan eigen vermogen in plaats van een lening”. In praktijk ligt dat net even lastiger. Verstrekkers van “vreemd vermogen” (geleend geld) zijn er te over, verstrekkers van “eigen vermogen” (risicodragend vermogen) zijn er minder en ze zijn minder zichtbaar. Daarom besteden we in dit blog aandacht aan de vragen: wat is eigen vermogen en welke functie heeft het?

Eigen vermogen

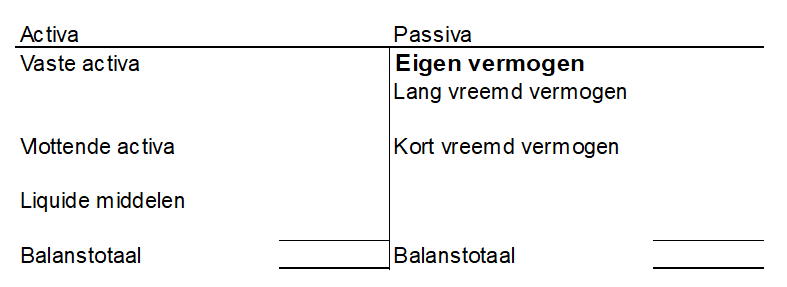

Sla er de theorieboekjes op na en je leest: het eigen vermogen van een onderneming is het balanstotaal minus de schulden. Het balanstotaal is de som van alle bezittingen (de activa). Als de som van alle bezittingen groter is dan de som van de schulden, dan is het verschil van die twee je eigen vermogen. Vergelijk het met de privé situatie: je hebt een huis met een waarde van € 300.000 en een hypotheek van € 200.000: het eigen vermogen is dan € 100.000. Als je een hypotheek hebt van meer dan € 300.000 is het eigen vermogen negatief. Bij verkoop van het huis heb je én geen huis meer, maar nog wel schuld. In een onderneming is dat niet anders. Als de omvang van de schulden groter is dan de waarde van de bezittingen (de activa), dan heb je een negatief vermogen. De continuïteit van het bedrijf is daardoor mogelijk in gevaar. Maar ook bedrijven met een positief eigen vermogen kunnen zich in de risicozone bevinden, als de omvang van het eigen vermogen naar het oordeel van de geldverstrekkers onvoldoende is. Dit heeft te maken met de verschillende functies die het eigen vermogen vervult.

Kenmerken en functies van eigen vermogen

De term eigen vermogen hangt rechtstreeks samen met de eigendom van de onderneming. De bezitters van het eigen vermogen zijn de eigenaren van de onderneming. Bij een eenmanszaak is dat de ondernemer, bij een vennootschap onder firma zijn dat de firmanten en bij een BV of NV zijn dat de aandeelhouders. Het eigen vermogen bestaat in de basis uit het ingebrachte kapitaal, plus of min de gerealiseerde winsten of verliezen plus of min de later ingebrachte stortingen of onttrokken gelden/dividenden. Kenmerk van het eigen vermogen is: er rust géén vaste verplichting op: geen renteverplichting, geen aflossingsverplichting. Eigen vermogen is permanent beschikbaar. Hoe meer eigen vermogen, hoe geringer de omvang van het vreemd (geleende) vermogen en dus des te kleiner de vaste verplichtingen voor rente en aflossing. Hierdoor betekent meer eigen vermogen: een lager risico voor vreemd vermogensverstrekkers. Het eigen vermogen is de buffer in de onderneming die het risico van tegenvallers opvangt. Het eigen vermogen is daarmee risicodragend. Toename van het eigen vermogen verlaagt de financieringsdruk in de onderneming en biedt de mogelijkheid om vervolgens aanvullende financieringen aan te trekken. Dit is belangrijk voor bedrijven met groei ambities: groei ambitie vraagt vóóraf voldoende eigen vermogen! Kortom: streef naar een gezonde hoeveelheid eigen vermogen in de onderneming. Lukt het niet (helemaal) om voldoende eigen vermogen aan te trekken? Dan zijn er tussenvormen, zogeheten hybride vermogen.

Hybride vermogen: vreemd vermogen met (een deel van) de functie van eigen vermogen

Hybride financiering is vreemd vermogen met enkele kenmerken van eigen vermogen. De belangrijkste en bekendste vorm is de achtergestelde lening. Een achtergestelde lening is en blijft een lening, dus moet worden terugbetaald én er moet rente op worden betaald. Maar beide verplichtingen (aflossing en rente) zijn bij één of meer andere schuldeisers achtergesteld. Concreet betekent dat: áls de rentabiliteit van de onderneming onvoldoende is om aan alle verplichtingen te voldoen, dan gaan “automatisch” de verstrekkers van de achtergestelde lening in de “wachtstand”, net zo lang tot er weer voldoende rendement wordt gerealiseerd dat ook zij kunnen worden betaald. Voor de verstrekkers van de gewone leningen is dat een veilige gedachte. Zij rekenen de achtergestelde lening daarom, net als eigen vermogen, tot het risicodragende vermogen van een bedrijf. Maar let op: voor hún positie is dat zo, maar voor het bedrijf zelf niet!. Ook een achtergestelde lening is en blijft een lening waarop vroeg of laat én rente én aflossing moet worden betaald. Bedrijfseconomisch is hybride vermogen vreemd vermogen. Hybride vermogen is een goede tijdelijke oplossing om de financieringsmogelijkheden van een bedrijf op te rekken; voor den lange duur biedt zuiver eigen vermogen meer stabiliteit.

In de komende blogs gaan we in op twee vragen: de vraag hoeveel eigen vermogen moet je als ondernemer hebben en de vraag: waar haal je eigen vermogen vandaan?

Geïnteresseerd in de blogs van SMF. Schrijf dan hier in.

Sinds 2018 is de Stichting MKB financiering (kortweg SMF) actief om de professionaliteit in deze markt verder te ontwikkelen. Zo is er een gedragscode opgesteld, een klachtenprocedure ontwikkeld, een verwijstool gelanceerd en is een keurmerk voor geldverstrekkers geïntroduceerd. Geldverstrekkers die opereren binnen de regels van de gedragscode komen in aanmerking voor het keurmerk “Erkend MKB Financier”. Inmiddels hebben zich 11 geldverstrekkers gekwalificeerd. Dit helpt ondernemers en hun adviseurs in hun selectie van de gewenste financier.

Sinds 2018 is de Stichting MKB financiering (kortweg SMF) actief om de professionaliteit in deze markt verder te ontwikkelen. Zo is er een gedragscode opgesteld, een klachtenprocedure ontwikkeld, een verwijstool gelanceerd en is een keurmerk voor geldverstrekkers geïntroduceerd. Geldverstrekkers die opereren binnen de regels van de gedragscode komen in aanmerking voor het keurmerk “Erkend MKB Financier”. Inmiddels hebben zich 11 geldverstrekkers gekwalificeerd. Dit helpt ondernemers en hun adviseurs in hun selectie van de gewenste financier.

Recente reacties