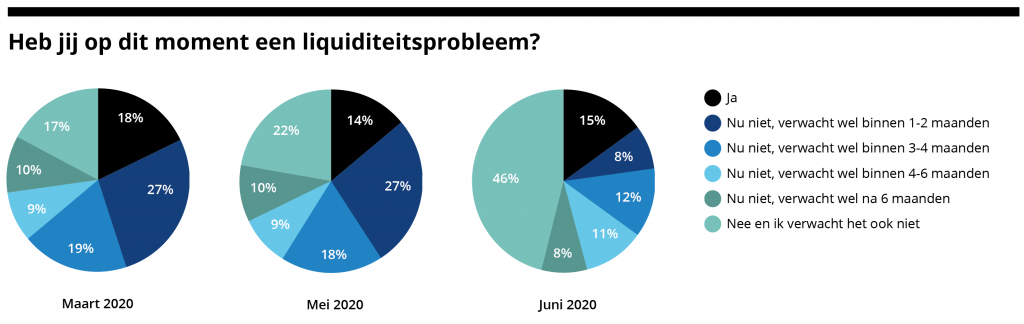

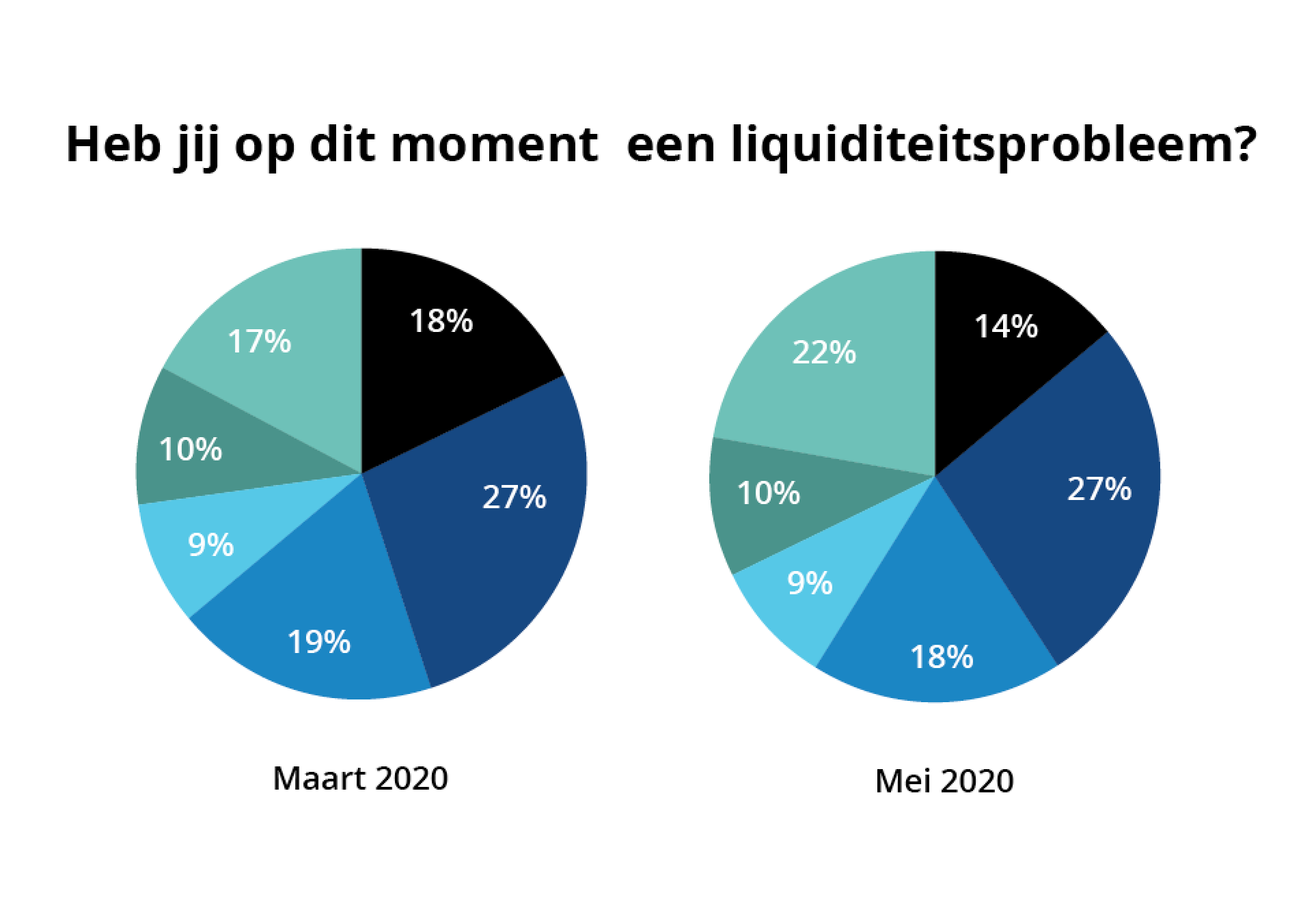

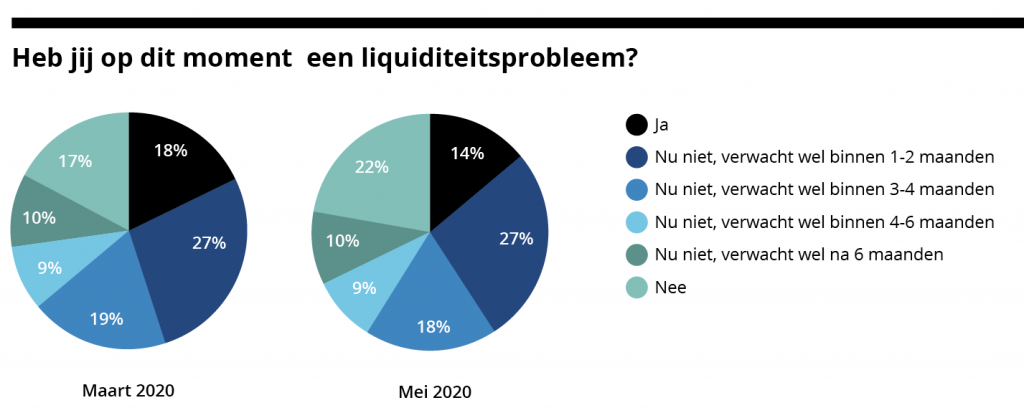

Sinds de start van de coronacrisis hebben ONL en Stichting MKB Financiering in maart, mei en juni gepeild hoe het met de liquiditeit en financiering van ondernemend Nederland staat. Om een vinger aan de pols te houden vroegen we op 1 oktober in onze wekelijks app opnieuw hoe het staat met de liquiditeit van ondernemingen.

40% van de ondernemers verwacht binnen half jaar liquiditeitsproblemen

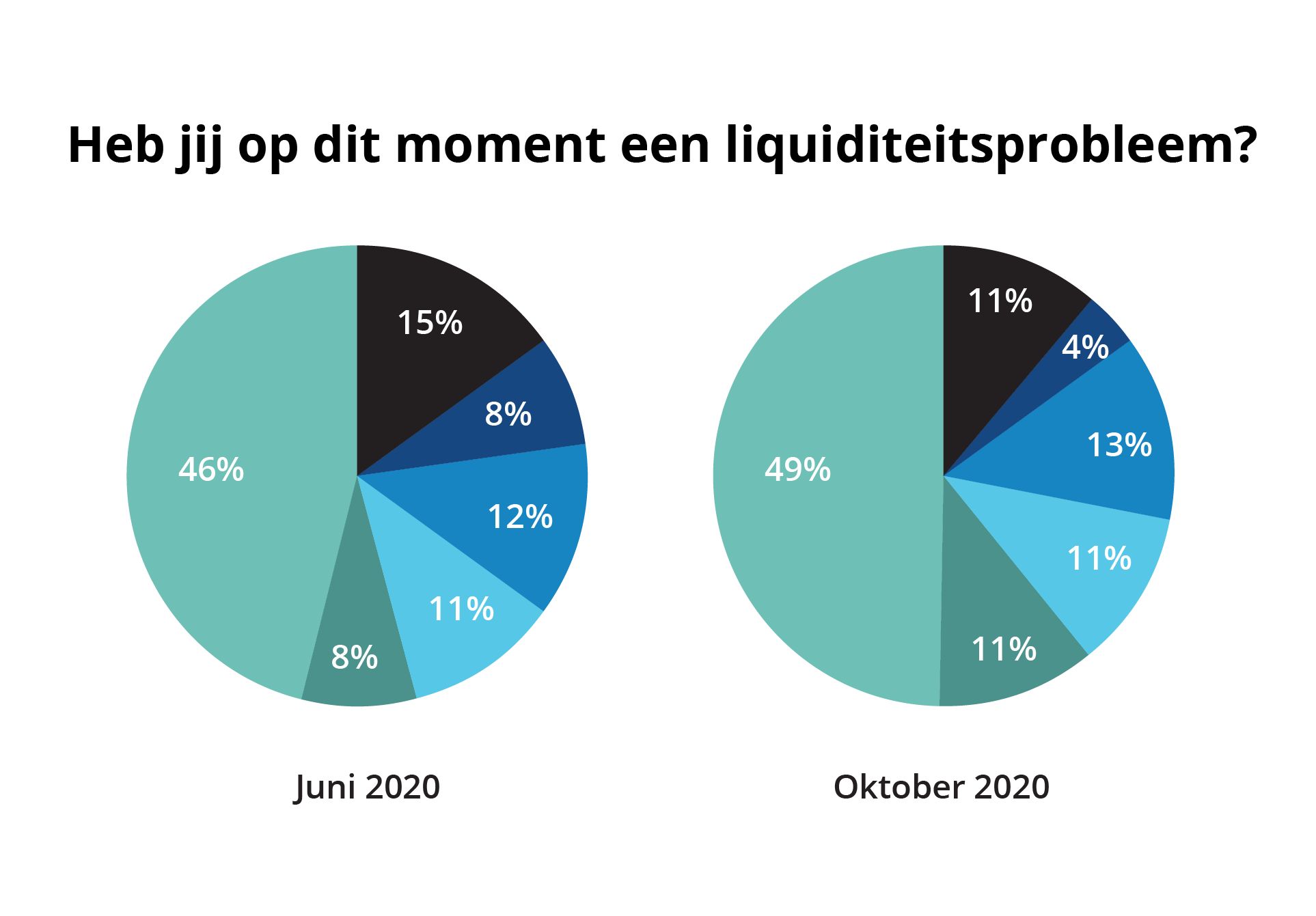

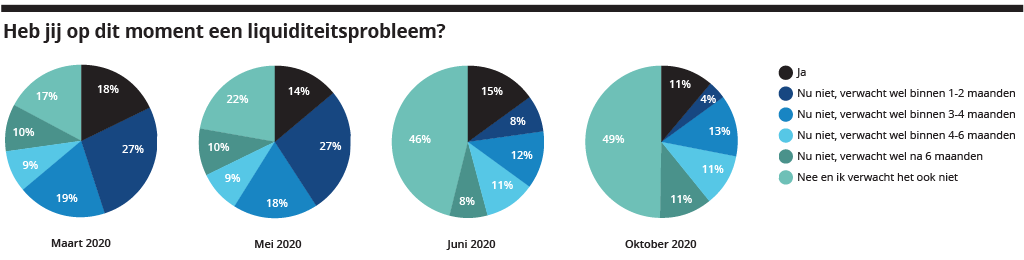

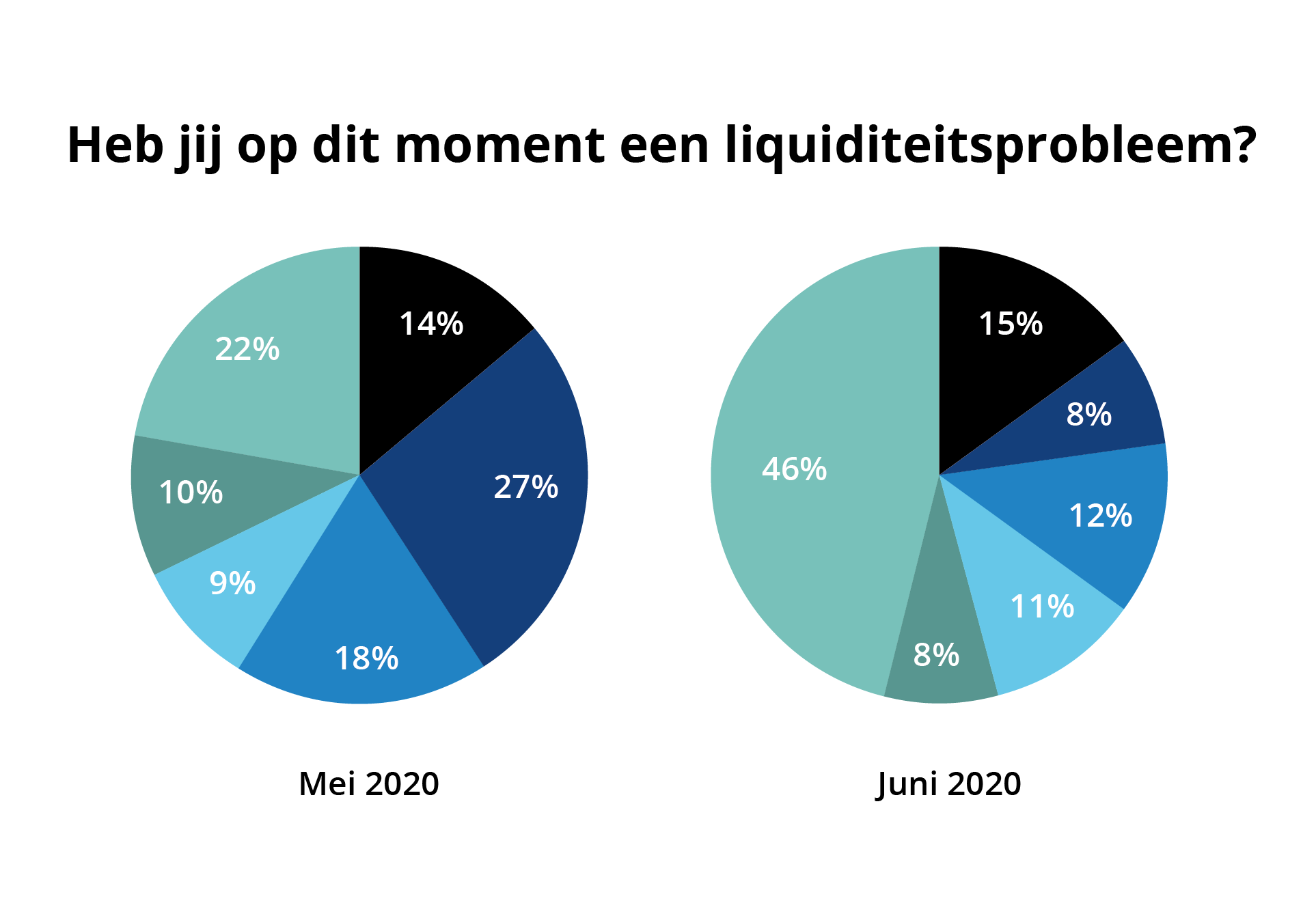

Uit onze wekelijkse vragenlijst blijkt dat 40% van de deelnemende ondernemers nu liquiditeitsproblemen heeft of denkt daar in het komende half jaar mee te maken gaat krijgen. Sinds het begin van de coronacrisis is dit percentage gestaag gedaald maar nog steeds verwachten 4 van de 10 ondernemers in de problemen te komen. Daarbij geven 35% van de ondernemers aan dat ze met deze problemen niet terecht kunnen bij hun bank, wat tijdens de vorige vragenronde nog 26% was. Ook heeft meer dan de helft van de ondernemers die meewerkten aan de peiling niet het gevoel dat de bank naast hun staat als partner bij dit probleem.

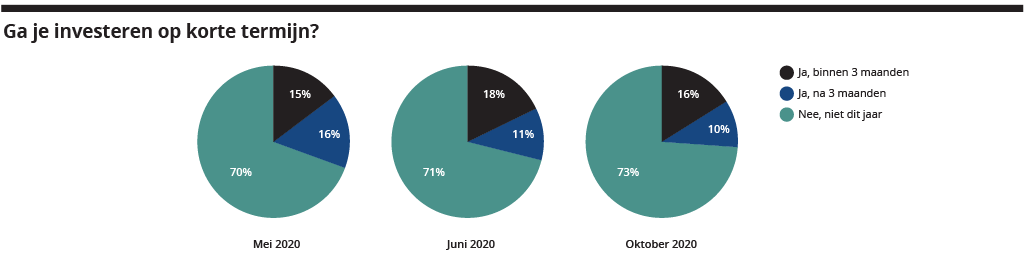

73% gaat op korte termijn niet investeren

Daarnaast blijkt dat een meerderheid van 73% van de ondernemers niet van plan is om op korte termijn te investeren. Hierbij staat 1/3 van de respondenten er voor open om anderen mee te laten investeren in hun onderneming als medeaandeelhouder.

Download de resultaten

Download de resultaten

We hebben alle resultaten van de laatste peiling en een vergelijking met de vorige peilingen op een rij gezet. Deze is te downloaden als pdf.

Doe mee met de volgende peiling

Om goed de ervaringen van ondernemers, de trends en effecten te monitoren van de corona steunmaatregelen zullen we regelmatig een peiling blijven uitvoeren. Wil je bijdragen aan de volgende peiling download dan de ONL app via deze link.

Op de hoogte blijven

Wilt u op de hoogte blijven van de resultaten meld u zich dan aan via info@stichtingmkbfinanciering.nl

De werknemersparticipatie (WNP) is een specifieke vorm van community finance. In een reeks van vier 4 blogs bespreken wij de kenmerken, de werking en de voor- en nadelen van een WNP.

De werknemersparticipatie (WNP) is een specifieke vorm van community finance. In een reeks van vier 4 blogs bespreken wij de kenmerken, de werking en de voor- en nadelen van een WNP.

Alternatief is anders dan gewoon. Anders is afwijkend van het bekende. En wat afwijkend is wordt met argwaan bekeken. Veel mensen houden vast aan het verleden, aan het bekende. Maar… ontwikkeling en groei bestaan bij de gratie van loslaten, inzicht, durf en innovatie. Zoals de term ‘alternatief’ wordt geassocieerd met ‘afwijkend’ wordt de term vernieuwend geassocieerd met hip, interessant, het ontdekken waard. De term alternatieve financiering roept mogelijk die verkeerde associatie op. Daarom spreekt SMF consequent over ‘het nieuwe financieren’ of ‘non-bancair financieren’.

Alternatief is anders dan gewoon. Anders is afwijkend van het bekende. En wat afwijkend is wordt met argwaan bekeken. Veel mensen houden vast aan het verleden, aan het bekende. Maar… ontwikkeling en groei bestaan bij de gratie van loslaten, inzicht, durf en innovatie. Zoals de term ‘alternatief’ wordt geassocieerd met ‘afwijkend’ wordt de term vernieuwend geassocieerd met hip, interessant, het ontdekken waard. De term alternatieve financiering roept mogelijk die verkeerde associatie op. Daarom spreekt SMF consequent over ‘het nieuwe financieren’ of ‘non-bancair financieren’.

MKB ondernemers krijgen ondanks de steunmaatregelen nog steeds moeilijk krediet. Een aanvraag doen kost veel papierwerk, de regelingen zijn complex en er moet een liquiditeitsprognose afgegeven worden die nu lastig te maken is. Ook is er bij de banken te weinig personeel met voldoende kennis om te helpen en gaan bestaande klanten voor.

MKB ondernemers krijgen ondanks de steunmaatregelen nog steeds moeilijk krediet. Een aanvraag doen kost veel papierwerk, de regelingen zijn complex en er moet een liquiditeitsprognose afgegeven worden die nu lastig te maken is. Ook is er bij de banken te weinig personeel met voldoende kennis om te helpen en gaan bestaande klanten voor.

De coronacrisis ontwricht de maatschappij. Sociale quarantaine, onderwijs aan de keukentafel, openbaar vervoer gehalveerd, musea gesloten, restaurants en café’s dicht, evenementen uitgesteld, sport opgeschort, muziek en verenigingsleven liggen stil. De gewone mens is verdoofd, verdwaasd, in zekere zin gedesoriënteerd. En intussen staan mensen in de gezondheids- en zorgsector en alle daaraan gerelateerde toeleveringen en diensten onder hoogspanning en verrichten zij indrukwekkende prestaties. Dat gezegd hebbende is er niet alleen zorg om gezondheid van mensen, maar óók om de gezondheid en overlevingskansen van bedrijven. De crisis is per direct ontaard in een voor bedrijven levensbedreigende liquiditeitscrisis. Waar haal je NU geld vandaan als de combinatie van bankfinancieringen, overheidsmaatregelen en non-bancaire financieringen onvoldoende soelaas biedt? Brainstorm met je collega’s en durf onorthodoxe maatregelen te nemen.

De coronacrisis ontwricht de maatschappij. Sociale quarantaine, onderwijs aan de keukentafel, openbaar vervoer gehalveerd, musea gesloten, restaurants en café’s dicht, evenementen uitgesteld, sport opgeschort, muziek en verenigingsleven liggen stil. De gewone mens is verdoofd, verdwaasd, in zekere zin gedesoriënteerd. En intussen staan mensen in de gezondheids- en zorgsector en alle daaraan gerelateerde toeleveringen en diensten onder hoogspanning en verrichten zij indrukwekkende prestaties. Dat gezegd hebbende is er niet alleen zorg om gezondheid van mensen, maar óók om de gezondheid en overlevingskansen van bedrijven. De crisis is per direct ontaard in een voor bedrijven levensbedreigende liquiditeitscrisis. Waar haal je NU geld vandaan als de combinatie van bankfinancieringen, overheidsmaatregelen en non-bancaire financieringen onvoldoende soelaas biedt? Brainstorm met je collega’s en durf onorthodoxe maatregelen te nemen.

Recente reacties