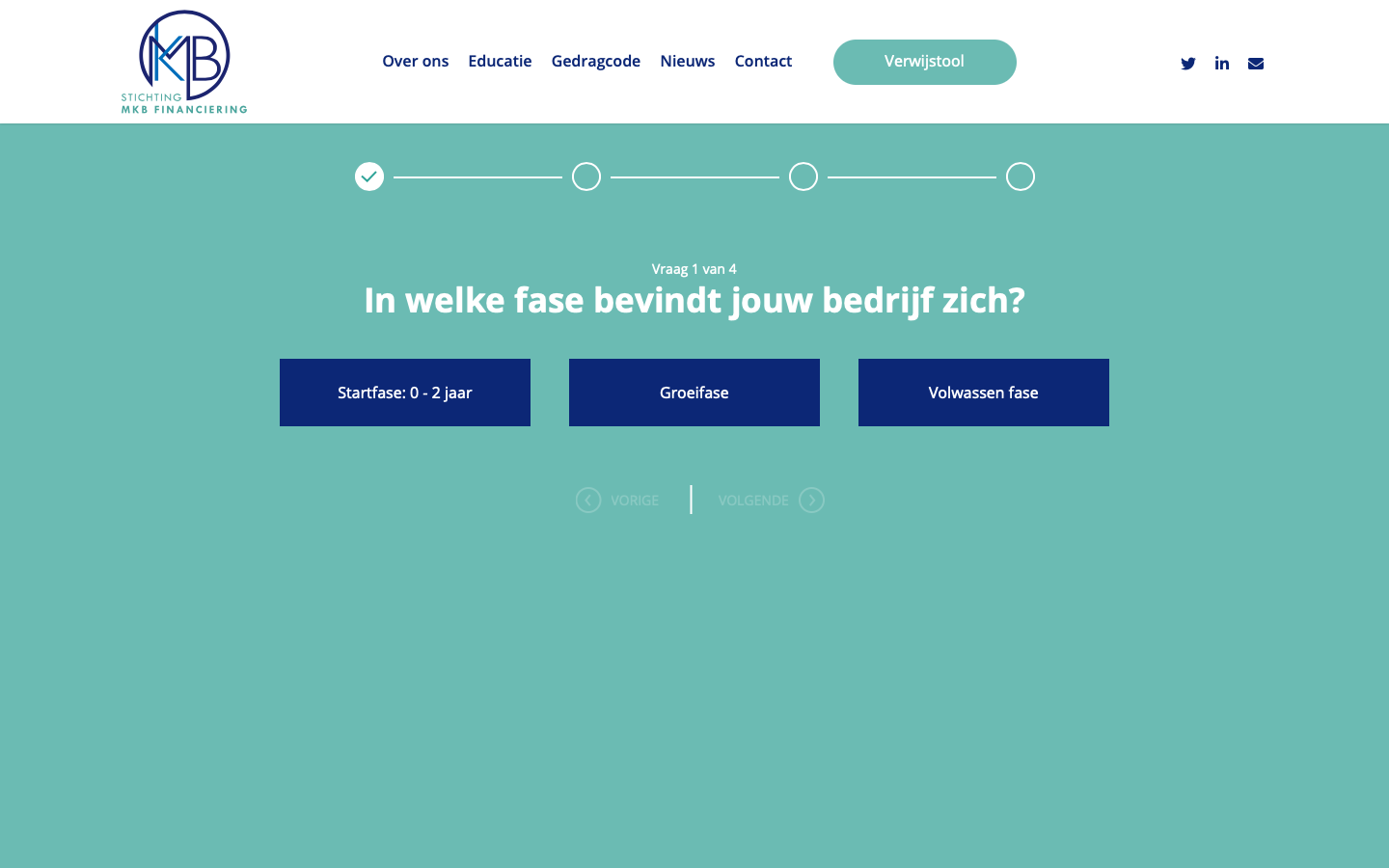

Veel ondernemers weten de weg naar alternatieve financiering nog lastig te vinden. Stichting MKB financiering (SMF) heeft daarom besloten een beknopte MKB Financieringswijzer te maken. Deze handige financieringswijzer geeft mkb’ers een overzicht van het aanbod van de bij de stichting aangesloten betrouwbare financiers. Aan de hand van vier simpele vragen krijgt de ondernemer inzicht in de meest passende mogelijkheden voor zijn of haar financieringsbehoefte en kan er direct contact opgenomen worden met de betreffende financier(s). De MKB Financieringswijzer wordt tijdens de opening van het ONL ondernemershuis op 16 april 2019 gelanceerd. De MKB Financieringswijzer zal beschikbaar zijn via diverse websites van ondernemersnetwerken. De eerste samenwerking is hiervoor gesloten met ONL.

Op deze dag wordt ook het meerjarig partnership tussen SMF en ONL officieel bekendgemaakt. ONL voor Ondernemers ondersteunt dit initiatief en zorgt voor toegang tot de MKB Financieringswijzer via haar website.

Op deze dag wordt ook het meerjarig partnership tussen SMF en ONL officieel bekendgemaakt. ONL voor Ondernemers ondersteunt dit initiatief en zorgt voor toegang tot de MKB Financieringswijzer via haar website.

Hans Biesheuvel, voorzitter ONL voor Ondernemers: ‘’Financiering is de olie tussen de raderen van de Nederlandse economie. Een breed aanbod dat toegankelijk is voor veel ondernemers, is daarbij belangrijk. Kennis speelt een cruciale rol. ONL voor Ondernemers steunt daarom dit initiatief. Op een overzichtelijke manier wijst het ondernemers de weg in het financieringsdoolhof’’

Op dit moment zijn de 10 aangesloten partners van SMF beschikbaar via de tool, die een breed aanbod van financieringsoplossingen aanbieden. De verwachting is dat in de komende periode er nog een aantal extra financiers toegevoegd worden aan de tool wanneer zij ook voldoen aan de Gedragscode MKB Financiers die afgelopen week gepresenteerd is.

Ronald Kleverlaan, voorzitter SMF : “Financiers die aangesloten zijn bij Stichting MKB Financiering voldoen aan kwaliteitseisen om op een professionele manier financiering te verstrekken. Deze tool helpt ondernemers op weg om via enkele simpele vragen de juiste, professionele financier te vinden.”

De MKB Financieringswijzer biedt in veel gevallen een overzicht van meerdere passende opties en SMF adviseert ondernemers om zich goed te oriënteren en indien mogelijk de hulp van een financieel adviseur in te roepen.

Alle in de MKB financieringswijzer opgenomen partijen zijn Partners van SMF en hebben aangegeven zich aan de gepubliceerde Gedragscode MKB Financiers te willen houden. In de Gedragscode MKB Financiers die per 01 juli 2019 ingaat zijn concrete uitgangspunten geformuleerd voor financiers op het gebied van maximale rentetarieven, actieve provisie transparantie, niet misleidende communicatie, passend en verantwoord financieren en passende zekerheden.

Op dit moment zijn de aangesloten Founding partners: Boozt24, Collin Crowdfund, Dynamic, Fiduciam, Funding Circle, Fund IQ, NPEX, October, Spotcap en Voldaan

SMF streeft ernaar om het vertrouwen van ondernemers in de sector te vergroten en één van de manieren om dit te realiseren is de opening van een onafhankelijk klachtenloket bij Kifid – Klachteninstituut Financiële Dienstverlening- waar ondernemers terecht kunnen met eventuele klachten over financiers die de gedragscode ondertekend hebben.

persbericht

16-04-2019

Dat is nog eens wat anders dan de bekende slogan: “Let op! Geld lenen kost geld”. Met deze slogan wordt de consument gewaarschuwd voor de risico’s van geld lenen. De slogan is aardig ingeburgerd, maar geeft voor ondernemers veelal niet het juiste beeld. Voor veel ondernemers geldt echt het tegenover gestelde:

Dat is nog eens wat anders dan de bekende slogan: “Let op! Geld lenen kost geld”. Met deze slogan wordt de consument gewaarschuwd voor de risico’s van geld lenen. De slogan is aardig ingeburgerd, maar geeft voor ondernemers veelal niet het juiste beeld. Voor veel ondernemers geldt echt het tegenover gestelde:

Conclusie

Conclusie

Hoe moeilijk is het om de juiste bedrijfsfinanciering te selecteren? In

Hoe moeilijk is het om de juiste bedrijfsfinanciering te selecteren? In

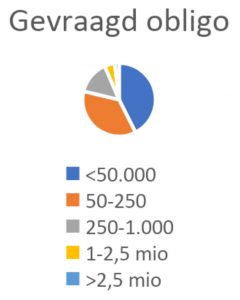

Keuzestress: welk financieringsproduct biedt jou de beste oplossing? Lening, staatsgegarandeerd krediet, obligofaciliteit, rekening-courant, borgstellingskrediet, exportfaciliteit, garantiekrediet. Hoe kan een ondernemer de juiste kredietvorm kiezen? Wat betekenen al die verschillende vormen? Wat zijn de voordelen, de kenmerken? En waarom zijn er zo veel producten? Een ondernemer wil gewoon geld lenen en dat terugbetalen. De vraag is eenvoudig, de oplossingen van aanbieders lijken soms ondoorzichtig. Dat is niet nodig.

Keuzestress: welk financieringsproduct biedt jou de beste oplossing? Lening, staatsgegarandeerd krediet, obligofaciliteit, rekening-courant, borgstellingskrediet, exportfaciliteit, garantiekrediet. Hoe kan een ondernemer de juiste kredietvorm kiezen? Wat betekenen al die verschillende vormen? Wat zijn de voordelen, de kenmerken? En waarom zijn er zo veel producten? Een ondernemer wil gewoon geld lenen en dat terugbetalen. De vraag is eenvoudig, de oplossingen van aanbieders lijken soms ondoorzichtig. Dat is niet nodig.

Recente reacties