In het kort

-Kleinere bedrijven moeten vaker een beroep doen op alternatieve vormen van financiering, omdat de bank geen krediet geeft.

-Tussen de honderden aanbieders en vele vormen van alternatieve financiering raken ondernemers het spoor bijster.

-In opkomst zijn informele investeerders en crowdfunding, al voorziet die laatste vorm nog maar in een fractie van de financieringsbehoefte.

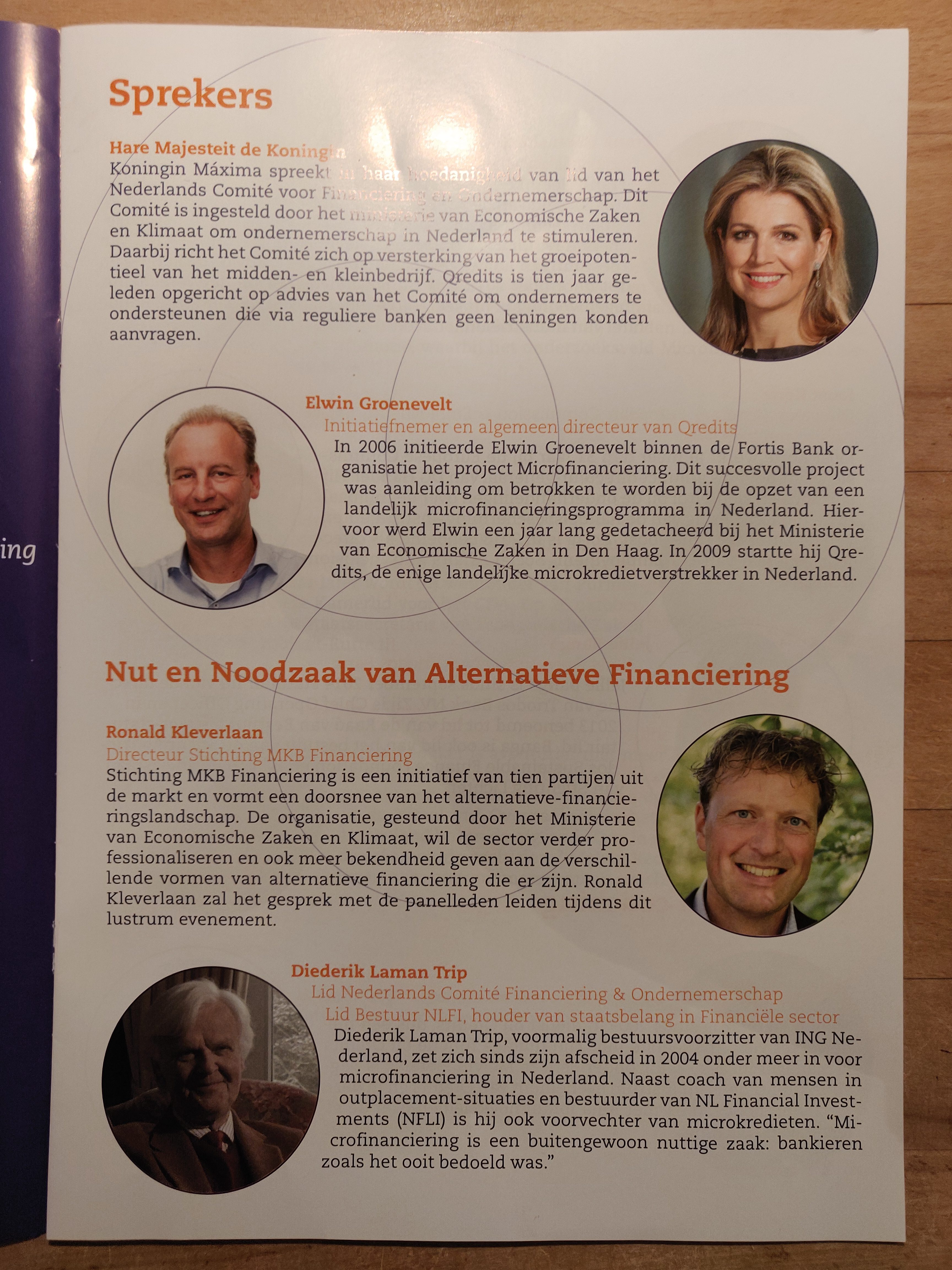

Een derde van de ondernemers in het midden- en kleinbedrijf zoekt geld buiten de bank om en maar 5% vindt het ook, zegt Ronald Kleverlaan, voorzitter van de Stichting MKB Financiering. ‘Daar gaapt een gigantische kloof. Ze weten de weg niet te vinden. Ook bij de adviseurs bestaat een groot kennistekort.’

Kiezen uit een paar honderd aanbieders van factoring, leasing en andere vormen van alternatieve financiering valt ook niet mee. Een voorhoede van tien financiers, waaronder Spotcap en Funding Circle, richtte de stichting afgelopen oktober op om het kaf van het koren te scheiden. Volgende maand introduceert de stichting een keurmerk voor alternatieve geldverstrekkers.

Lenen van de bank is in de regel het goedkoopst, maar banken hebben sinds 2008 de geldkraan voor mkb-bedrijven dichtgedraaid. In 2013 hadden 800.000 mkb-bedrijven een banklening en vorig jaar waren het er al 300.000 minder. De som aan uitstaande bankleningen aan ondernemers daalde in die tijd met €18 mrd.

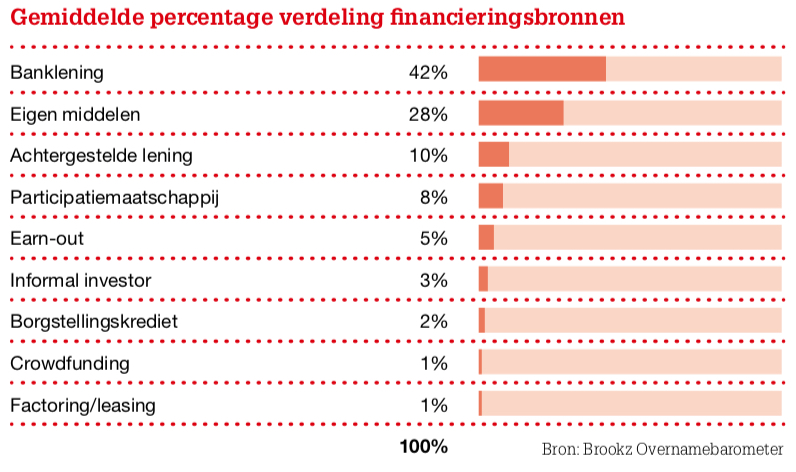

Mkb-ondernemers zijn elk jaar op zoek naar €10-€15 mrd aan nieuw kapitaal en minimaal 10% daarvan wordt al door alternatieve financiers verstrekt. ‘We verwachten dat dit door zal groeien’, zegt Kleverlaan. ‘Bedrijven zoeken al vaker rechtstreeks naar alternatieve financiering of combineren dat met bankgeld.’

Edo Knoll van Capital Union in Rotterdam adviseert mkb-bedrijven tot een omzet tot €30 mln over alternatieve financiering. ‘Het zijn meestal mensen die niet met een bank willen werken of niet kunnen werken. De regels bij banken worden steeds strenger. Ze willen allerlei zekerheden, zoals vastgoed. Als je die niet hebt, moet je iets anders verzinnen.’

Dat kan factoring zijn, waarbij een ander bedrijf tegen een vergoeding de facturen alvast uitbetaalt waardoor een ondernemer niet op zijn geld hoeft te wachten. Een andere mogelijkheid zijn rijke mensen die actief willen investeren. ‘Dat is een groeiende groep’, zegt Knoll. ‘Die willen in hun omgeving vertellen dat ze een leuke investering hebben gedaan. Het moet wel klikken, anders haal je ellende in huis. Ze willen vaak coachen.’

Fintech-bedrijven zijn duurder maar kijken minder naar zekerheden, aldus de adviseur. Ze vinden het belangrijker of er iets binnenkomt op de bankrekening. Sterk groeiend is crowdfunding, waarbij het grote publiek kan investeren in bedrijven. Ten slotte kan een ondernemer een extra aandeelhouder binnenhalen, zoals een investeringsbedrijf. Dan gaat het meestal om iets grotere financieringen.

Deze nieuwe aanbieders kregen ruimte omdat banken risico gingen vermijden, zegt Rob Wolthuis, secretaris van MKB Nederland. De drie grote banken financierden voorheen het hele Nederlandse mkb, maar laten starters, snelle groeiers en innovatieve bedrijven nu links liggen. Zelfs reguliere mkb-bedrijven krijgen tegenwoordig nul op het rekest. ‘Dat verbaast ons wel. De winstgevendheid van deze bedrijven is fors toegenomen.’

Voor kleinste bedrijven gaat geldkraan het minst open

Alternatieve geldverstrekkers zijn geen concurrenten voor banken, die beschikken over bijna gratis geld. Hoewel er heel veel alternatieven zijn, hebben ze nauwelijks marktaandeel. ‘De concurrentie is hier dus groot’, zegt Wolthuis. Er zit ook van alles tussen: van betrouwbare crowdfunding-platformen tot cowboys met flitskredieten waarvan de tarieven oplopen tot 50% of zelfs 100% rente per jaar.

‘Het is goed dat er een keurmerk komt’, vindt Wolthuis. ‘Het is een niet-gereguleerde markt. Er zitten gelukszoekers tussen.’ Hij wil ondernemers beter wegwijs maken in het bos van aanbieders. MKB Nederland lobbyt voor verbreding van de garantieregelingen in die alternatieve markt, een gedragscode en een klachtenloket bij het Kifid.

Een paar koplopers kunnen in zijn ogen de alternatieve financieringsmarkt vooruit helpen. En dat kan de markt van middelgrote en kleine bedrijven een impuls geven. ‘Internationaal doet Nederland het slecht met kredietverlening aan kleinere bedrijven’, weet Wolthuis. ‘Mkb-bedrijven moeten hun groei nu financieren uit hun eigen winst. Het zou sneller gaan als ze dat met externe financiering konden doen.’

‘Factoring is duur, maar heeft rust gegeven’

Oris Flex, dat personeel detacheert bij bedrijven in de bouw, telecom en financiële wereld, koos voor factoring nadat de financiële crisis hard had toegeslagen. De facturen van het Amsterdamse bedrijf worden verkocht aan een partij die ze int en het geld na twee weken uitbetaalt, vertelt financieel directeur Dolf Iraggi. Het is een dure oplossing. Bij de bank betaalde het bedrijf ruim 6% rente op leningen, nu is het bedrijf ruim het dubbele kwijt aan rentekosten. Toch is Iraggi blij met de oplossing, omdat die rust geeft. Het bedrijf heeft hierdoor altijd geld tot zijn beschikking.

Liquiditeit was voor de detacheerder een probleem geworden door de financiële crisis. Vóór de crisis in 2009 had Oris 350 mensen buiten de deur aan het werk en eind 2009 waren dat er nog maar veertig. Van de vijftig werknemers op kantoor bleven er na een reorganisatie vier over. ‘Dat heeft de algemene reserve opgevreten’, zegt Iraggi. Na enkele verliesjaren kwam het bedrijf op het strafbankje, ofwel bij bijzonder beheer, van de bank terecht. ‘Het bijzondere aan bijzonder beheer is dat je dan elk kwartaal €1000 beheerfee mag betalen en de rente een procentpunt omhoog gaat. Je zit al in zwaar vaarwater en wordt er nog dieper ingedrukt.’ De bank wilde het bankkrediet naar een minimum terugbrengen, zegt de financieel directeur.

De geldkraan ging dicht terwijl het bedrijf net in een fase kwam waarin het weer ging groeien. ‘Toen de crisis ten einde liep, was er vrijwel meteen personeelsschaarste’, zegt Iraggi. ‘Voorheen konden we voor een vacature drie tot vijf kandidaten naar voren schuiven. Nu één, hooguit twee. Als je groei hebt maar onvoldoende middelen, is dat eerder een vloek dan een zegen.’ Kortom: het bedrijf had een cashprobleem. De aandeelhouders wilden liever niet nog een keer bijstorten en het bedrijf wilde ook geen nieuwe investeerder, omdat die meteen aandelen zou vragen. Zo kwam het bedrijf uit op factoring. ‘We hebben natuurlijk liever een goedkopere oplossing’, zegt Iraggi, ‘maar voor nu zijn we er content mee. De cijfers van ons bedrijf zijn verbeterd, maar het is nog te vroeg om voor een krediet weer bij de bank terecht te kunnen.’

‘Private equity is voor ons een mooie manier van werken’

Enrico-Glasbest, producent en leverancier van levensmiddelen uit Udenhout, is in zee gegaan met investeerder Victus Participations. Dit private-equitybedrijf nam afgelopen december het stokje over van Karmijn Kapitaal. Het investeringsfonds van Karmijn naderde de einddatum, en dat was reden om op zoek te gaan naar een nieuwe investeerder.

‘Ik wilde een partij waarmee we kunnen groeien’, zegt directeur Robin Heetkamp van Enrico-Glasbest. Dat bedrijf heeft een omzet van circa €25 mln en heeft plannen om de komende vijf jaar in omvang te verdubbelen. Deels door overnames en deels door autonoom te groeien. ‘Victus is een nieuwe partij, maar heeft wel diepe zakken en in dit geval ook kennis van de markt en een netwerk.’

Heetkamp weet dat private equity vaak een slechte naam heeft, maar hij heeft er zelf goede ervaringen mee. ‘Er zijn voorbeelden dat bedrijven worden leeggezogen, maar dat zijn de nare uitzonderingen. Private equity is voor ons een mooie manier van werken.’ Naast private equity heeft ook het management fors geïnvesteerd en heeft het bedrijf een groot deel van de financiering bij de bank geleend.

‘In de voedingsmarkt lukt dat wel, als je tenminste gezonde cijfers hebt. Vroeger hadden kleine fabrikanten het moeilijk om bijvoorbeeld bij Albert Heijn binnen te komen. Dat is gemakkelijker geworden. Zeker voor bedrijven met iets bijzonders. Wij zitten aan de randen van het winkelschap. We leveren geen gewone olijven, maar speciale olijven. Geen gewone mayonaise, maar truffelmayonaise.’

‘Door crowdfunding kon ik uitbreiden met sportevenementen’

Lang heeft Naomi Rinsampessy geprobeerd om bij de bank een lening te krijgen voor uitbreiding van haar sportonderneming Njoya. De voormalig wereldkampioen Miss Fitness geeft personal training en heeft een webshop in voedingssupplementen, maar het geld was nodig voor de organisatie van sportevenementen in Nederland en België voor crossfitters. Naarmate het aantal wedstrijden in de zogeheten Njoya League toenam, werd het voor Rinsampessy moeilijker om die te organiseren met alleen vrijwilligers.

Ze heeft €60.000 nodig voor het inhuren van zzp’ers en de aanschaf van software en materialen. ‘Ik was daar al een paar jaar mee bezig met verschillende banken. Die vonden het allemaal wel tof en interessant, maar ik heb geen pand, grote voorraden of andere zekerheden dus werd het uiteindelijk toch ‘nee’.’ Ze ging op internet op zoek naar een partij die ook oog heeft voor de persoon achter de onderneming. Na een zoekproces komt ze uiteindelijk terecht bij Collin Crowdfund.

Dat investeringsfonds voor kleine investeerders keurde, nadat de sportondernemer het businessplan had aangescherpt en 10% van de benodigde som in eigen kring opgehaald, de aanvraag goed. Daarna ging het snel. In zes minuten was het geld bij elkaar gebracht door meer dan 80 investeerders, zegt Rinsampessy. ‘Het is met een rente van 8,5% wel wat duurder, maar de kosten maken me niet zoveel uit. Dan betaal ik maar rente, maar ik wilde doorgroeien. Het idee dat ondernemers er nu rente uit kunnen halen, en niet de banken, vind ik mooi. De bank heeft trouwens later nog gevraagd of er nog financieringsbehoefte was. Ja, nu wel!’

‘Na de overname had ik een overbruggingskrediet nodig’

Gertjan van Noordennen had na de overname in november 2017 van Zano Drechtsteden, een bedrijf in maatkleding, een overgangsfinanciering nodig. ‘Het bedrijf was natuurlijk niet uit luxe te koop gekomen. In de doorstart moet je de terugkerende klant weer voor je zien te winnen. Het duurt even voordat het met de bestaande klantenkring weer soepel loopt. Die tijd moet je door zien te komen.’

Voor die periode wilde de ondernemer een lening afsluiten, maar de bank zag daar niets in, omdat zijn eerdere bedrijf een negatief eigen vermogen had. Van Noordennen voelde er ook weinig voor om bij de franchisegever voor geld aan te kloppen. ‘Dan word je te afhankelijk van de franchisegever. Ik wil een serieuze gesprekspartner blijven voor de franchisegever.’

De ondernemer ging te rade bij een adviseur en koos voor een lening bij Funding Circle, waarbij elke maand rente wordt betaald en ook een stukje afgelost. ‘Het is een soort crowdfunding en kost nauwelijks meer dan bij de bank. In vier jaar sta ik weer op nul.’ Hij was snel overtuigd. ‘Ik heb verstand van pakken en kan redelijk rekenen. Verder vertrouw ik op de persoon die tegenover me aan de tafel zit.’

Op deze dag wordt ook het meerjarig partnership tussen SMF en ONL officieel bekendgemaakt. ONL voor Ondernemers ondersteunt dit initiatief en zorgt voor toegang tot de MKB Financieringswijzer via haar website.

Op deze dag wordt ook het meerjarig partnership tussen SMF en ONL officieel bekendgemaakt. ONL voor Ondernemers ondersteunt dit initiatief en zorgt voor toegang tot de MKB Financieringswijzer via haar website.

Recente reacties