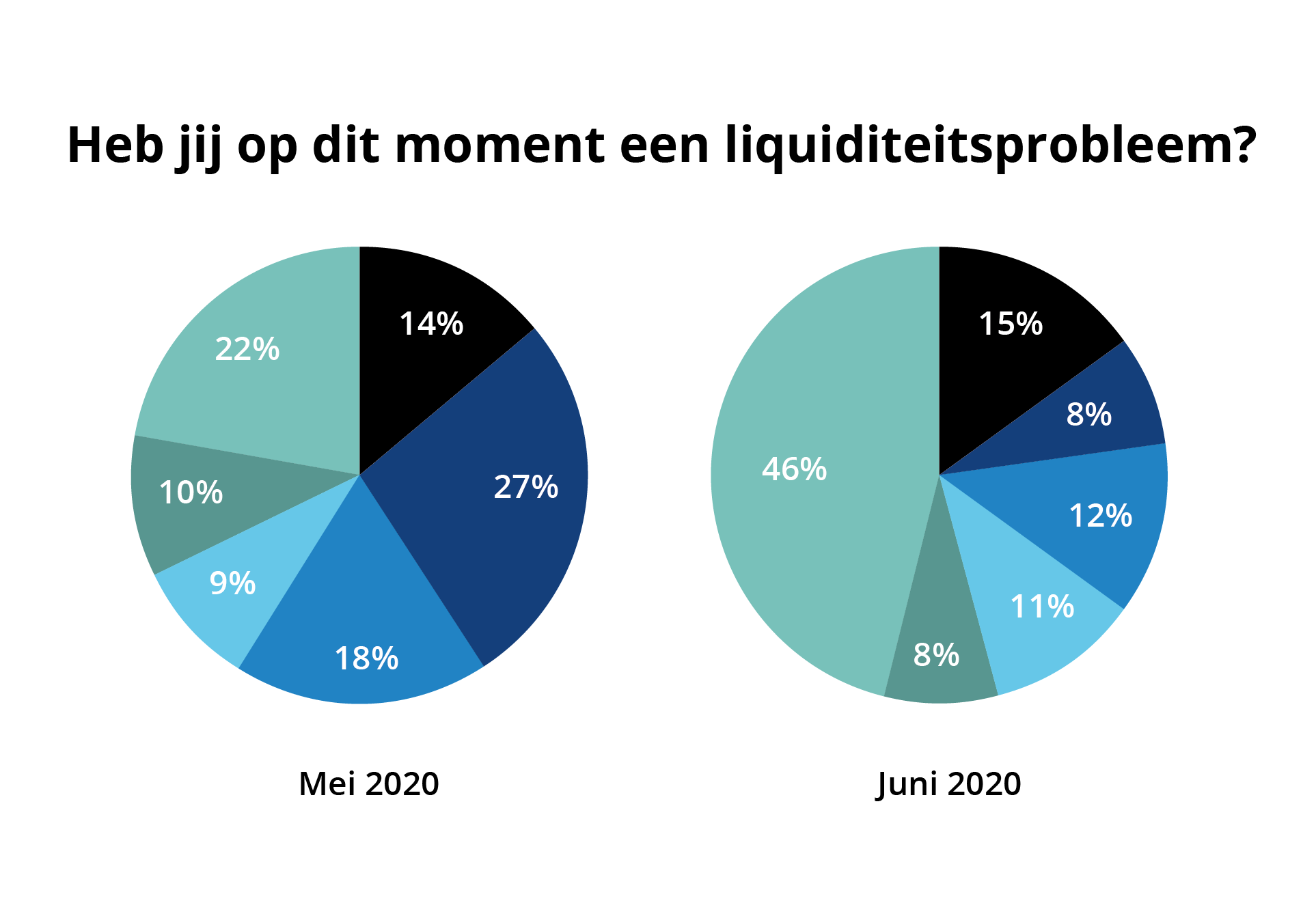

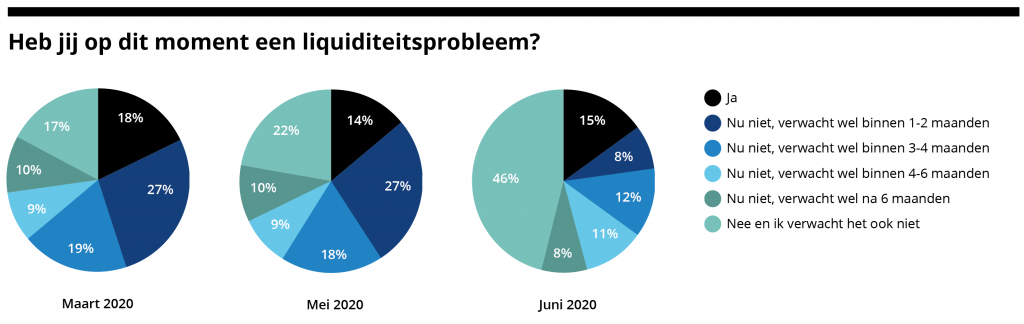

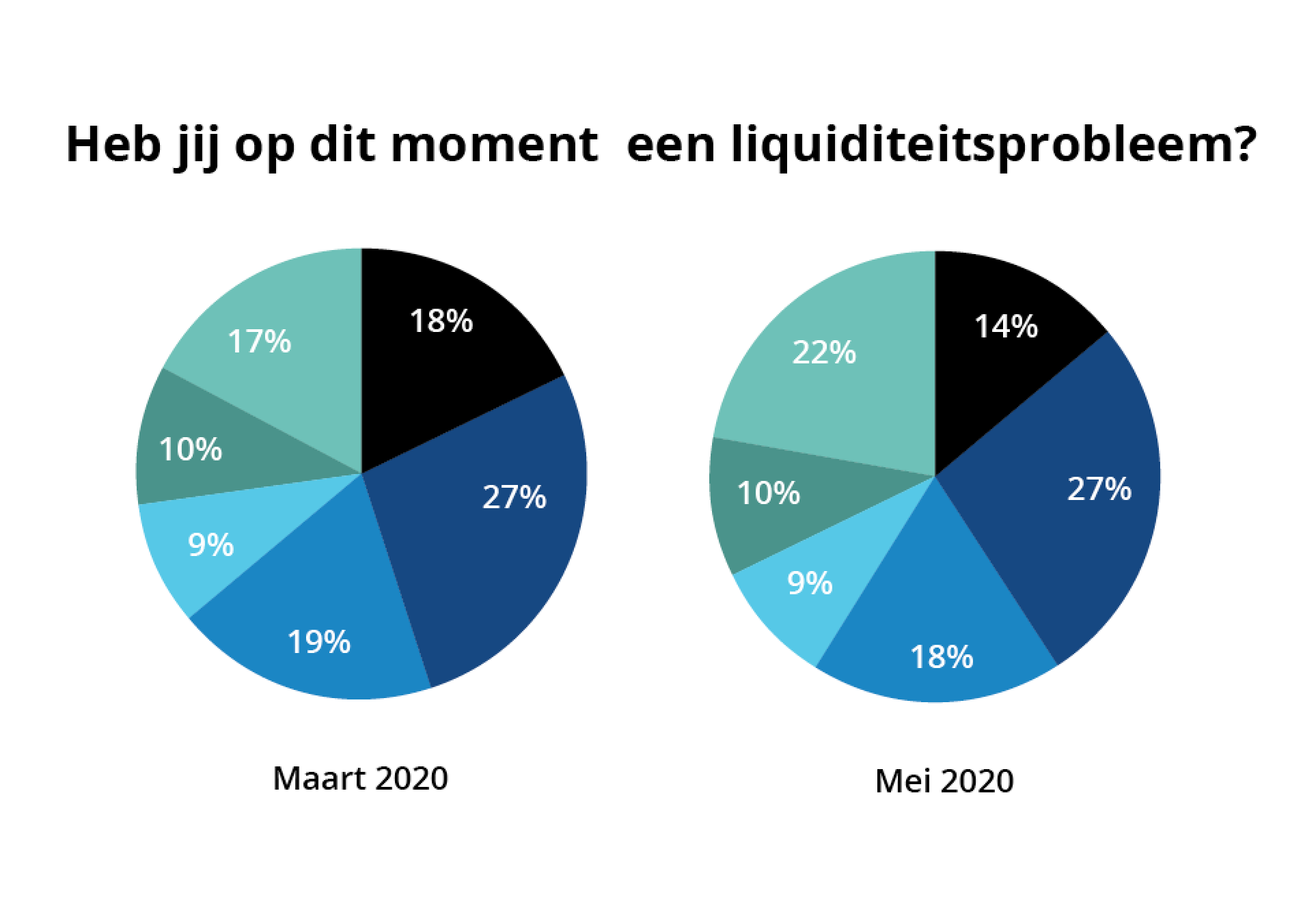

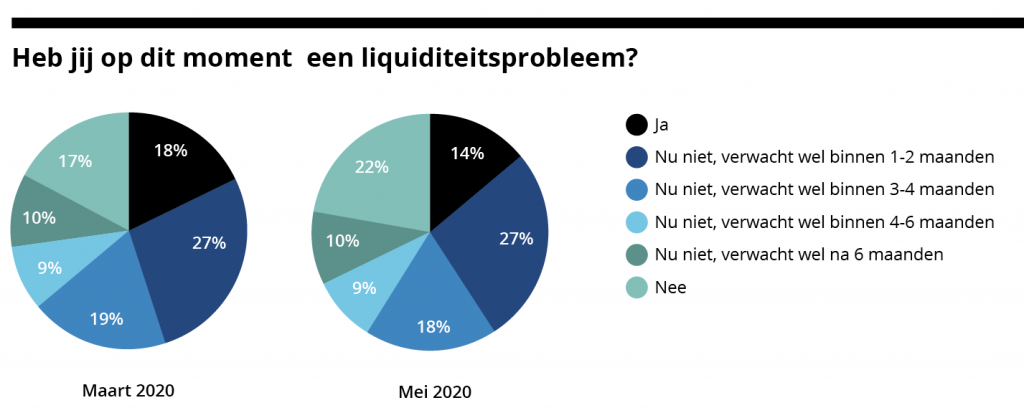

De overheid heeft in de Corona crisis snel maatregelen doorgevoerd om de financiering van het mkb op peil te houden. Het is goed dat de overheid deze rol zo snel op zich heeft genomen. Ondersteuning was nodig omdat veel mkb ondernemers in acute liquiditeitsproblemen terecht zijn gekomen en reguliere financiers beperkte ruimte hadden om te financieren. De overheid was en is in deze omstandigheden de partij die hier hulp moet bieden om grotere problemen te voorkomen. De overheid zou echter ook oog moeten houden op eerlijke marktcondities. Door deze maatregelen is er onbedoeld een ongelijk speelveld ontstaan, wat zo snel mogelijk hersteld moet worden.

De overheid heeft in de Corona crisis snel maatregelen doorgevoerd om de financiering van het mkb op peil te houden. Het is goed dat de overheid deze rol zo snel op zich heeft genomen. Ondersteuning was nodig omdat veel mkb ondernemers in acute liquiditeitsproblemen terecht zijn gekomen en reguliere financiers beperkte ruimte hadden om te financieren. De overheid was en is in deze omstandigheden de partij die hier hulp moet bieden om grotere problemen te voorkomen. De overheid zou echter ook oog moeten houden op eerlijke marktcondities. Door deze maatregelen is er onbedoeld een ongelijk speelveld ontstaan, wat zo snel mogelijk hersteld moet worden.

Bij het vormgeven van de ondersteuning is in eerste instantie teruggegrepen naar bestaande en oudere maatregelen die gebaseerd zijn op het traditionele bancaire financieren van voor of vlak na 2008. Dit was in de eerste corona crisisfase begrijpelijk. Deze bestaande maatregelen zijn juridisch al uitgewerkt en dus makkelijk en snel uit te breiden en in te voeren.

Steunmaatregelen sluiten niet aan bij het nieuwe, non-bancair financieren

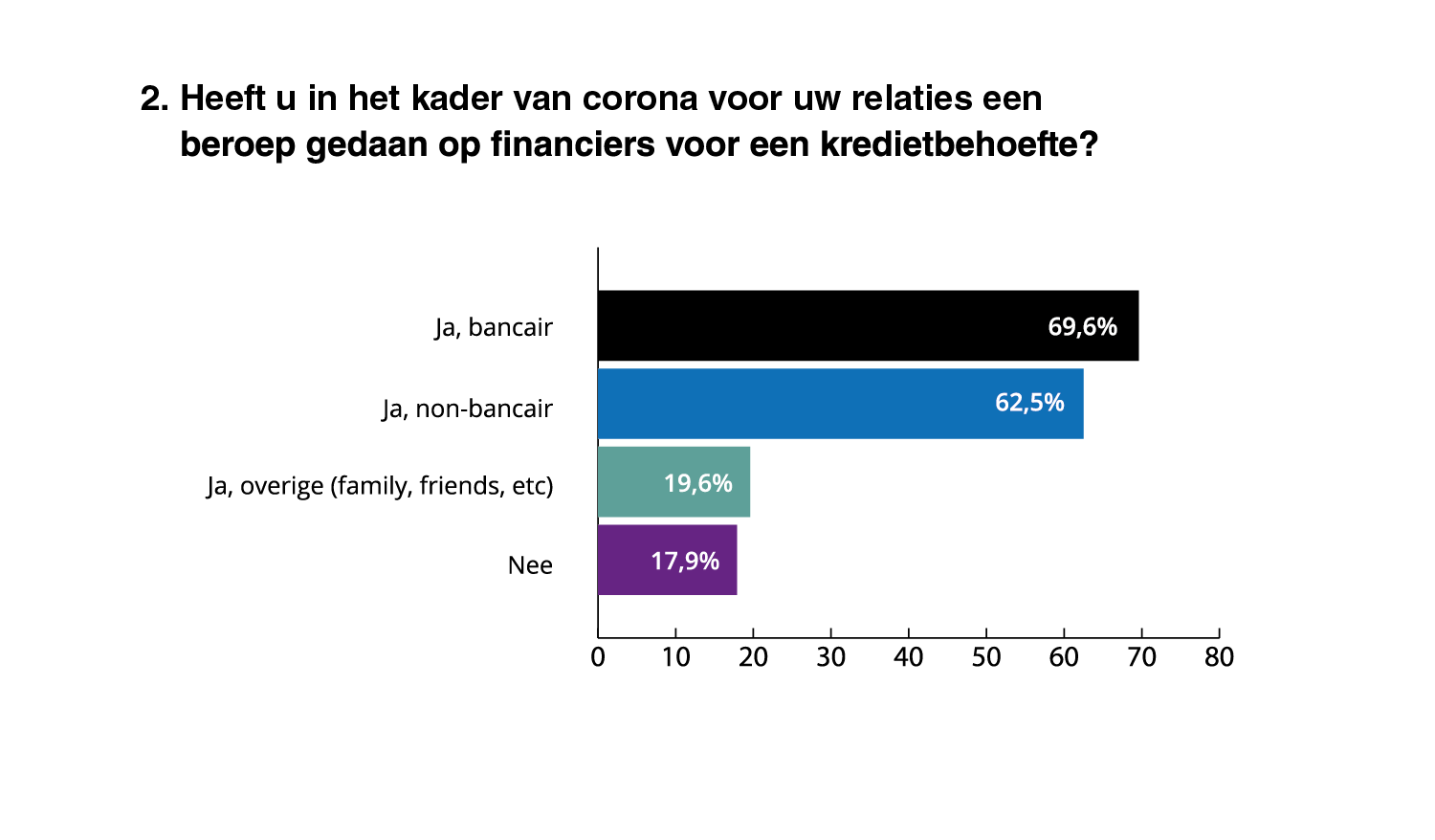

Nu we enige tijd verder zijn kunnen we echter constateren dat ook de daarna getroffen maatregelen vooral aansluiten bij het oude financieren en er geen maatregelen komen die beter aansluiten bij, of beter toegankelijk zijn voor de nieuwere vormen van financiering. Voor een groot deel van deze nieuwe financiers zijn de huidige ondersteunende maatregelen van de overheid minder goed of helemaal niet toepasbaar. Zij hebben andere businessmodellen en vergunningen die niet passen in het juridisch keurslijf van de oude regelingen, terwijl het wel zeer professionele mkb financiers zijn die een belangrijke rol spelen in het mkb financieringslandschap. Door deze structuur kunnen zij geen beroep doen op de overheidsmaatregelen om hun financiële dienstverlening gaande te houden, waardoor de vernieuwing in de sector stil komt te liggen.

Innovatiegolf financieringsmarkt na financiële crisis 2008

Na de financiële crisis in 2008 is er een innovatiegolf ontstaan in de financieringsmarkt. Naast de banken zijn nieuwe financiers ontstaan die nieuwe producten aanbieden. Dat doen ze vaak met Fintech oplossingen om risico’s beter in te kunnen schatten en de informatiestromen te managen. Gezien het gerealiseerde volume en de lage defaults lukt dit op een effectieve manier. Deze financiers hebben nu een eigen plek in de markt waar zij zich expliciet richten op het bedienen van een specifieke groep mkb ondernemers.

Meer financieringskeuze en betere financieringsmarkt voor het mkb

De combinatie van deze producten met de traditionele bankfinanciering maakt het voor mkb ondernemers mogelijk om een financieringsmix te realiseren die beter past bij de eigenschappen van hun bedrijf. Deze eigenschappen zijn een combinatie van de investeringsbehoefte, de gerealiseerde cashflow en de fluctuatie in de omzetresultaten van een bedrijf en kunnen voor ieder bedrijf anders zijn. Er is geen ‘one size fits all’. Het resultaat is hierdoor een financiering die beter past bij de groei ambities van de ondernemer, waardoor de financiering de innovatie en groei ondersteund in plaats van dat een ondernemer zich aan het keurslijf van een specifieke financieringsvorm moet aanpassen.

Kortom, sinds 2008 is er veel gewonnen op het terrein van financieren. De marktmacht van een paar partijen die de markt beheersten, de banken, is afgenomen en er is meer keuze voor de ondernemer. Onder andere ondernemers in de retail en horeca zijn hier mee geholpen. Banken kunnen deze sector lastig financieren. Een aantal nieuwe financiers hebben hier expertise opgebouwd en kunnen bij uitstek deze markt beoordelen en goed bedienen met passende financiering.

Breder mkb financieringslandschap samen met overheid volop in ontwikkeling

De overheid is direct betrokken geweest bij het ontwikkelen van deze nieuwe financieringsmarkt en heeft daarbij moeten laveren tussen het creëren van ruimte voor innovatie en het garanderen van de betrouwbaarheid van financiering en financiers voor mkb ondernemers en consumenten. Dit was niet altijd eenvoudig maar tot nu toe wel succesvol. Zo heeft de overheid bijvoorbeeld expliciet ruimte gegeven voor financiële innovatie binnen de bestaand wet en regelgeving, door tijdelijk te werken met ontheffingen voor het bemiddelen in opvorderbare gelden. Hierdoor hebben nieuwe financiers, zelf ook ondernemers, voor eigen rekening en risico nieuwe businessmodellen op kunnen zetten en nieuwe producten kunnen aanbieden, zoals online (American) factoring, crowdfunding, mkb beurzen en direct-lending platformen. De markt is nog in ontwikkeling en moet nog verder groeien en professionaliseren, maar de eerste stappen zijn gezet. In 2019 zijn al 50.000 ondernemers deels of geheel gefinancierd via deze nieuwe financiers.

Om de markttransparantie en professionaliteit verder te bevorderen is samen met een aantal van deze nieuwe marktpartijen, ondernemersnetwerken en het Ministerie van EZK in 2018 de Stichting MKB Financiering opgericht. De stichting richt zich op het verbeteren van de toegang tot financiering voor mkb ondernemers. Dit doet zij onder andere door het bevorderen van transparantie, en het formuleren en vastleggen van eisen voor gedrag van financiers en adviseurs in deze markt middels het professionaliseren van de mkb financiers door het uitvoeren van audits.

Nieuwe financiers niet ingeschakeld bij steunmaatregelen

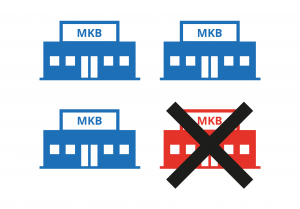

Des te vreemder is het dat door diezelfde overheid, bij het inzetten en ontwikkelen van ondersteunende maatregelen geen rekening wordt gehouden met het passend zijn van die maatregelen voor nieuwe financiers. Met hun producten bieden deze financiers mogelijkheden voor ondernemers die traditionele financiers niet kunnen of willen bieden. Doelgroepen zoals ondernemers die een lening zoeken tot €250.000, of familiebedrijven zonder kredietrelatie met een bank, werden tot voor deze corona crisis zo goed als geheel door de nieuwe financiers en hun producten bediend. Bij het opzetten van steunmaatregelen voor deze groepen is echter geen aansluiting gezocht bij deze aanbieders, maar is teruggegrepen op banken en ROM’s. Deze partijen hebben het apparaat en de expertise niet om deze doelgroep structureel op lange termijn te kunnen bedienen en moeten dit tijdelijk opbouwen. De partijen die dit apparaat en de expertise wel hebben staan nu helaas langs de kant.

Ontwikkelingen financieringsmarkt stilgezet

Deze beleidsmatige route beperkt de keuze van het mkb op dit moment en zet de vernieuwingen en verbreding van de mkb financieringsmarkt stil. De nieuwe financiers kunnen immers hun producten nu minder aanbieden, onder andere doordat hun eigen funding niet op dezelfde voorwaarden toegankelijk is als die van de banken. En zij geen toegang hebben tot garanties of in sommige gevallen alleen tot garanties die niet passen bij hun bedrijfsmodel. Verdere groei van deze sector wordt hierdoor beperkt. Verdere groei is wel nodig om alle mkb ondernemers toegang te geven tot een betere financieringsmix en marktverhoudingen te verbeteren. Mogelijk betekent de huidige manier van ondersteunen door de overheid dus feitelijk een een stap terug in de tijd voor alle marktpartijen.

Daarnaast zou meer aandacht voor het verkrijgen van eigen vermogen door mkb ondernemers veel toegevoegde waarde hebben. Het huidig instrumentarium is vooral gericht op vreemd vermogen. De nieuwe indeling van de vermogensrendementsheffing die in feite een kostenpost betekent op investeren in het mkb door particulieren is ook een stap in de verkeerde richting.

Creëer toegang en instrument voor non-bancaire financiers

Tijdens het kamerdebat afgelopen week werd de COL-regeling verder uitgebreid. Dit is een nieuwe mogelijkheid om de non-bancaire financiers te betrekken. Een eerste stap wat de overheid kan doen is deze kans gebruiken om de groei en diversiteit in de financieringsmarkt beschikbaar te houden door de nieuwe financiers te betrekken bij deze regeling. Creëer daarnaast een instrument dat de nieuwe financiers ook toegang geeft tot aanvullend kapitaal en garantieregelingen zodat ook zij hun klanten, de mkb ondernemers, kunnen blijven bedienen.

Het bestuur van de Stichting MKB Financiering

Ronald Kleverlaan

Jaap Koelewijn

Georgie Friederichs

Het stimuleren van de MKB-financieringsmarkt kan fiscaal veel beter, maar hoe? Céline Smits ging voor ons op onderzoek uit en kwam met mooie fiscale steunmaatregelen en voorbeelden uit het buitenland die ook goed zouden kunnen werken in Nederland.

Het stimuleren van de MKB-financieringsmarkt kan fiscaal veel beter, maar hoe? Céline Smits ging voor ons op onderzoek uit en kwam met mooie fiscale steunmaatregelen en voorbeelden uit het buitenland die ook goed zouden kunnen werken in Nederland.

Non-bancaire financiers met het

Non-bancaire financiers met het

Non-bancaire financiers Geld voor elkaar en Qredits kunnen door ondersteuning van de overheid meer MKB bedrijven voorzien van financiering.

Non-bancaire financiers Geld voor elkaar en Qredits kunnen door ondersteuning van de overheid meer MKB bedrijven voorzien van financiering.

De overheid heeft in de Corona crisis snel maatregelen doorgevoerd om de financiering van het mkb op peil te houden. Het is goed dat de overheid deze rol zo snel op zich heeft genomen. Ondersteuning was nodig omdat veel mkb ondernemers in acute liquiditeitsproblemen terecht zijn gekomen en reguliere financiers beperkte ruimte hadden om te financieren. De overheid was en is in deze omstandigheden de partij die hier hulp moet bieden om grotere problemen te voorkomen. De overheid zou echter ook oog moeten houden op eerlijke marktcondities. Door deze maatregelen is er onbedoeld een ongelijk speelveld ontstaan, wat zo snel mogelijk hersteld moet worden.

De overheid heeft in de Corona crisis snel maatregelen doorgevoerd om de financiering van het mkb op peil te houden. Het is goed dat de overheid deze rol zo snel op zich heeft genomen. Ondersteuning was nodig omdat veel mkb ondernemers in acute liquiditeitsproblemen terecht zijn gekomen en reguliere financiers beperkte ruimte hadden om te financieren. De overheid was en is in deze omstandigheden de partij die hier hulp moet bieden om grotere problemen te voorkomen. De overheid zou echter ook oog moeten houden op eerlijke marktcondities. Door deze maatregelen is er onbedoeld een ongelijk speelveld ontstaan, wat zo snel mogelijk hersteld moet worden.

Bevlogenheid is de basis van vernieuwing en vooruitgang. Het zijn de scherpe geesten met grote betrokkenheid op “hun” onderwerp, die met grote know how en ongebreidelde overtuiging verbetering nastreven en daardoor revolutionaire vernieuwing realiseren. Vaak worden zij pas achteraf gezien, erkend en geprezen. Namen als Henry Ford en Steve Jobs zijn wereldberoemd. Zo ook kent onze eigen geschiedenis markante voorbeelden als

Bevlogenheid is de basis van vernieuwing en vooruitgang. Het zijn de scherpe geesten met grote betrokkenheid op “hun” onderwerp, die met grote know how en ongebreidelde overtuiging verbetering nastreven en daardoor revolutionaire vernieuwing realiseren. Vaak worden zij pas achteraf gezien, erkend en geprezen. Namen als Henry Ford en Steve Jobs zijn wereldberoemd. Zo ook kent onze eigen geschiedenis markante voorbeelden als

Recente reacties