De Financier juni 2023

Tekst: Leonard van den Berg

Foto’s: Rogier Veldman

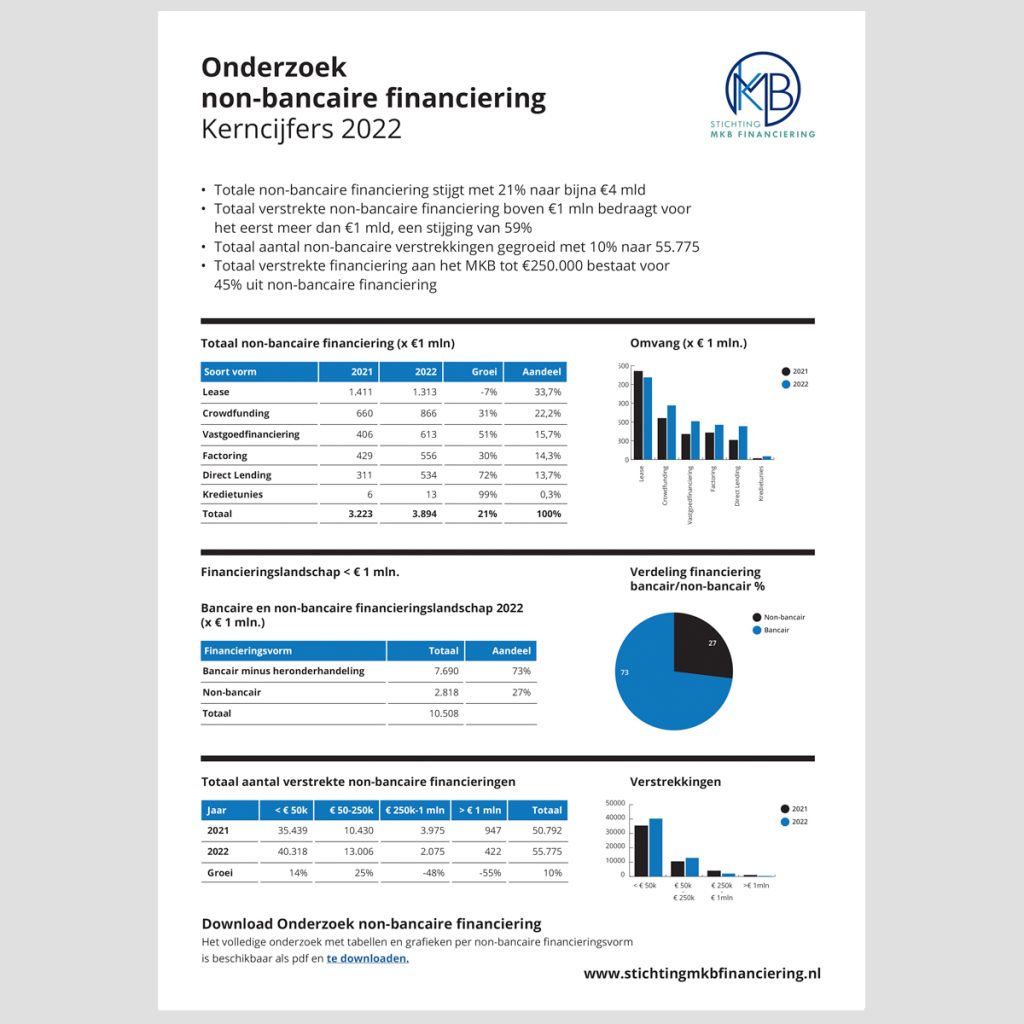

Alternatieve financieringen zijn sterk in opkomst. Zo’n vijftien procent van alle euro’s die mkb-ondernemers lenen (tot één miljoen) komen uit andere bronnen dan de bank. Stichting MKB Financiering volgt die ontwikkelingen op de voet, in het belang van ondernemers. Voorzitter Ronald Kleverlaan duidt de groei aan de hand van zes stellingen.

Stelling 1: De opkomst van alternatieve (vastgoed)financieringen is een zegen voor het mkb

EENS ʼOndernemers binnen het mkb zijn op zoek naar flexibiliteit en maatwerk in hun financieringen. Ze willen zich niet jarenlang committeren aan één financier, maar makkelijk kunnen overstappen of de looptijd van hun financiering aan- passen. Voor een seizoensbedrijf is het prettig als het variabel kan aflossen, gekoppeld aan de hoogte van zijn omzet. Traditionele banken kunnen geen maatwerk bieden omdat ze gecentraliseerd en gestandaardiseerd zijn. Ze zitten vast aan hun eigen systemen en Europese boekhoudregels. En dat gaat niet meer verminderen. Banken worden alleen maar groter, bewijst ook de recente overname van Credit Suisse door UBS. Nieuwe aanbieders hebben bovendien geen last van de wet van de remmende voorsprong. Ze kunnen fintech-oplossingen gebruiken die nu state of the art zijn, terwijl traditionele banken de overstap naar nieuwe technologie moeilijker maken.’

Stelling 2: Met alternatieve (vastgoed-) financieringen loop je als ondernemer meer risico dan bij een bank

ONEENS ‘We houden als Stichting MKB Financiering goed zicht op de kwaliteit van de non-bancaire financieringssector. Zo werken we met het keurmerk Erkend MKB Financier. Dat keurmerk wordt door een onafhankelijke auditor getoetst op een groot aantal eisen, onder meer rondom de gezondheid van de financiers. We toetsen non-bancaire financiers op kwaliteit van hun dienstverlening. We accrediteren ze. We kijken bijvoorbeeld of de aangevraagde financieringen ook passen bij het doel. De gedragscode die wij hanteren is strenger dan de gedragscode van de banken. Van aangesloten partijen die niet werken volgens de voorschriften kunnen we het keurmerk intrekken. En ondernemers met klachten kunnen terecht bij het onafhankelijke KIFID; het Klachteninstituut Financiële Dienstverlening.’

Stelling 3: Alternatieve financieringsvormen zijn voor het mkb onmisbaar, en dus helemaal niet meer ‘alternatief’

EENS ‘Non-bancaire financiering is echt onmisbaar. Banken zijn nog altijd de grootste financier voor het mkb, maar het neemt structureel af. Vooral algemene mkb-financieringen onder één miljoen en vastgoedfinancieringen tot vijf miljoen euro zijn voor banken minder interessant. Nieuwe aanbieders duiken in het gat dat de banken openlaten. Dat leidt tot concurrentie en innovatie, waardoor er meer producten komen die toegespitst zijn op wat ondernemers écht nodig hebben. Er is vooral veel vraag naar flexibiliteit in financieringen. Tot vier jaar geleden kwam je als ondernemer standaard bij de bank uit als je financiering nodig had. Inmiddels is dat anders. De sector is erg gegroeid. Wij noemen de financieringen daarom niet meer alternatief, maar non-bancair.’

‘Vanuit de BV Nederland gezien verlies je zonder non-bancaire financiering een enorme groeipotentie. Je mist zelfs welvaart als ondernemers die nieuwe vormen van financiering niet weten te vinden’

Stelling 4: Over vijf jaar is non-bancair financieren de belangrijkste vorm van financieren voor ondernemers in Nederland

DEELS ‘Voor grote bedrijven geldt dat niet, maar wel voor mkb-ondernemers die tot één miljoen aan financiering nodig hebben. Ik denk dat de bank voor grote financieringen nog altijd interessant blijft, omdat banken relatief goedkoop aan geld kunnen komen. Je merkt wel dat het segment waar ze het alleenrecht op hebben steeds kleiner wordt. Je ziet al financiers opkomen die zich op specifieke doelgroepen richten. In het Verenigd Koninkrijk heb je al de halal-hypotheek. Er bestaan ook investeerders die zich alleen richten op ondernemingsteams met vrouwen aan het roer. Ook in de investeringswereld draait het om diversiteit en inclusiviteit. Het is een interessante transitie, al duurt het nog zeker tien jaar voordat het hele ecosysteem – waarin witte vijftigplusmannen bepalen wie wél of geen krediet krijgen – is aangepast.’

Stelling 5: Zonder non- bancaire financiering loopt het mkb veel groei mis

EENS ‘De kopgroep van ondernemers weet deze vorm van financiering al te vinden. Ongeveer vijftien procent van het volume van nieuwe financieringen tot één miljoen euro wordt al non-bancair verleend. De vraag is hoe je de massa meekrijgt. Veel ondernemers hebben wel gehoord van non-bancair financieren, maar ze stappen nog niet over. De accountant heeft er vaak te weinig kennis van. Het gevolg is dat bedrijven óf teruggaan naar hun bank óf geen financiering aanvragen omdat de bank nee zegt. Zonder non-bancaire financiering verliest Nederland een enorme groeipotentie. Je mist zelfs welvaart als ondernemers die nieuwe vormen van financiering niet weten te vinden. Interessant is ook de opkomst van embedded finance. Betaalproviders als Paypal en Adyen bieden webwinkels op basis van hun betaal- en omzetgegevens een lening aan. De verwachting is dat het een miljardenmarkt gaat worden. Je kunt gelijk de vraag stellen of je als internetondernemer nog een bank nodig hebt.’

Stelling 6: Het keurmerk Erkend MKB Financier is bekend genoeg

ONEENS ‘Veel ondernemers kennen het nog niet. Bij adviseurs, accountmanagers en accountants bij banken is de bekendheid wel al hoog en dat is ook ons voornaamste doel. Sinds onze oprichting in 2019 hebben we al aan zestien non-bancaire financiers het keurmerk uitgedeeld, vooral de grotere partijen in de markt. In totaal telt Nederland inmiddels ruim tweehonderd non-bancaire aanbieders. Ze zullen niet allemaal voldoen aan onze eisen, maar een groei naar veertig keurmerkhouders in twee jaar is haalbaar. Dan hebben we ongeveer tachtig procent van het marktvolume te pakken, want we richten ons vooral op de grotere spelers. De omvang vereiste voor non-bancaire aanbieders is immers minimaal tien miljoen euro per jaar aan verstrekkingen. Organisaties moeten stabiel en volwassen zijn voordat ze in aanmerking komen voor het keurmerk.’

Over Stichting MKB Financiering

Stichting MKB Financiering is opgericht door het Ministerie van Economische Zaken en Klimaat en een groot aantal non-bancaire financieringsaanbieders. Het belangrijkste doel: de toegang tot financiering voor ondernemers beschikbaar houden. De stichting houdt als toezichthouder de kwaliteit van financiers in de markt in de gaten, onder meer door zelfregulering. Verder communiceert zij actief over welke vormen van non-bancaire financieringen er zijn en hoe je die als ondernemer inzet. Stichting MKB Financiering fungeert ook als initiator. Zo zet zij zich in voor meer diversiteit en inclusiviteit binnen de financiële sector. Ronald Kleverlaan is naast voorzitter bij Stichting MKB Financiering ook directeur van het European Centre for Alternative Finance aan de Universiteit Utrecht en adviseur van de Europese Commissie.

Lees de hele uitgave

Voor de hele non-bancaire vastgoedfinanciering uitgave van de De Financier klik je hier.

Recente reacties