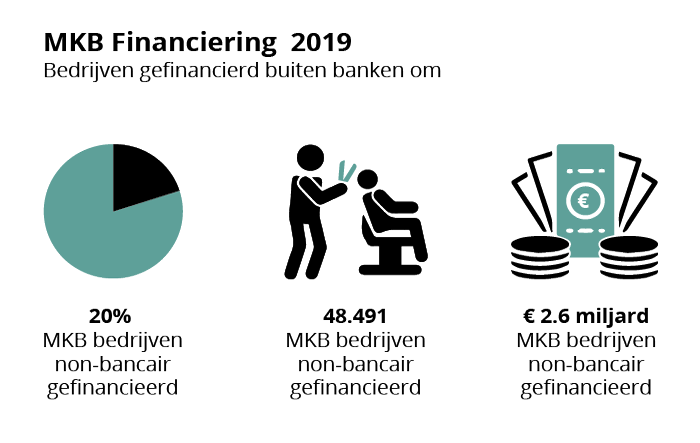

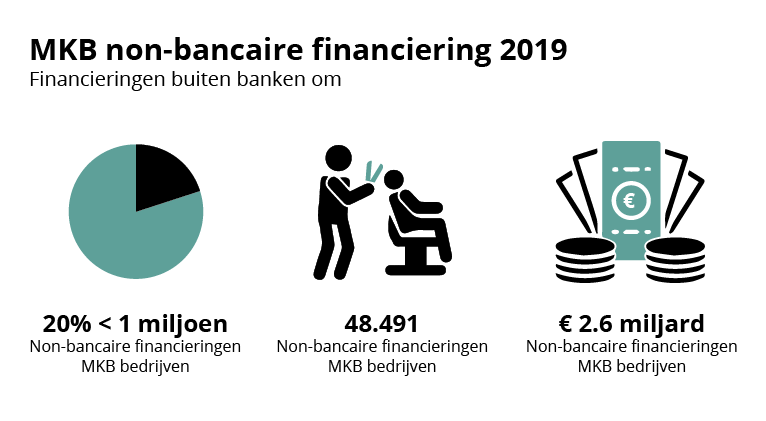

De non-bancaire financiers met het “Erkend MKB Financier” keurmerk zijn druk bezig om gefinancierde ondernemers snel te ondersteunen met extra maatregelen. Gezamenlijk financieren zij het MKB met € 2,6 miljard.

20% onder 1 miljoen is non-bancair gefinancierd

Het Ministerie van EZK en de Europese Centrale Bank hebben daadkrachtige economische maatregelen aangekondigd om ondernemers te steunen die in financiële problemen komen door het Corona-virus. Deze steun juicht de Stichting MKB Financiering van harte toe. De maatregelen zijn tot nu toe vooral gericht op de bancaire sector terwijl er in 2019 onder de 1 mln ongeveer 20% van het MKB non-bancair werd gefinancierd. Voor non-bancaire financiers zijn de overheidsmaatregelen nog niet uitgewerkt maar de erkende mkb-financiers zijn inmiddels zelf aan de slag gegaan om hun klanten hulp te bieden.

“Veel mkb bedrijven die op dit moment het hardst worden geraakt door de Corona-crisis maken gebruik van deze non-bancaire financiers. Denk hierbij aan ondernemers in de horeca, retail en toerisme en vernieuwende bedrijven zonder vaste activa, waaronder vele start-ups en scale-ups. Deze ondernemers hebben juist nu extra faciliteiten nodig. Gelukkig komen de erkend mkb financiers ze ook tegemoet.” zegt Ronald Kleverlaan voorzitter van Stichting MKB financiering. “ Zo bieden een aantal erkend-mkb financiers direct een extra mogelijkheid voor uitstel aflossing. Een aantal anderen bieden extra coaching of de mogelijkheid voor aanvullende financiering.”

Non-bancaire financiering toegesneden op het MKB

Anders dan ten tijde van de financiële crisis wordt een belangrijk deel van het MKB tegenwoordig door non-bancaire partijen gefinancierd. Dit komt doordat zij speciaal op het mkb toegesneden financiële producten aanbieden en sneller kunnen handelen dan de banken. Op dit moment wordt 20% van de mkb financieringen onder € 1 miljoen door non-bancaire financiers verstrekt. Voor financieringen tot € 250.000 ligt dit percentage nog hoger.

In 2019 zijn er bijna 50.000 non-bancaire financieringen vertrekt aan MKB bedrijven. Om de transparantie en professionaliteit in de non-bancaire financieringsmarkt te vergroten bestaat er sinds 2018 het keurmerk “Erkend MKB Financier”. Financiers doorlopen een uitgebreide audit om dit keurmerk te verdienen, en voldoen aan een set van kwaliteitseisen op het gebied van kwaliteit, een eerlijk product en betrouwbare informatie.

De volgende non-bancaire financiers in Nederland hebben het Keurmerk Erkend MKB Financier:

- Boozt24 – Factoring

- Collin Crowdfund – Crowdfunding

- Fiduciam – Direct Lending, overbruggingsfinancieringen

- FundIQ – Direct Lending, mezzanine financiering

- Geldvoorelkaar – Crowdfunding

- NPEX – MKB beurs

- October – Crowdfunding

- Qredits – Microfinanciering + diverse zakelijke leenproducten

- Spotcap – direct lending, zakelijke leningen tot 24 maanden

- Voldaan – Factoring van individuele facturen

- PIN Voorschot – Direct Lending

Bij deze financiers kunnen ondernemers terecht om te bekijken hoe hun financiële situatie het best kan worden opgelost.

Het Corona-virus heeft grote invloed op de economie en de bedrijfscontinuïteit van veel ondernemers. Gisteren kwam de regering met het steunpakket en diverse maatregelingen om de economie te steunen.

Het Corona-virus heeft grote invloed op de economie en de bedrijfscontinuïteit van veel ondernemers. Gisteren kwam de regering met het steunpakket en diverse maatregelingen om de economie te steunen.

Knal. Stop gesprongen. Het swingende feest van onze economie is in één knal tot stilstand gebracht. Alsof op een dansfeest van het ene op het andere moment de muziek stopt, de TL verlichting aangaat, de bar direct is gesloten en iedereen binnen 10 minuten naar buiten wordt geleid. Onwerkelijk gevoel, het was zo’n leuk feest, iedereen had een kroontje op zijn hoofd. Kater.

Knal. Stop gesprongen. Het swingende feest van onze economie is in één knal tot stilstand gebracht. Alsof op een dansfeest van het ene op het andere moment de muziek stopt, de TL verlichting aangaat, de bar direct is gesloten en iedereen binnen 10 minuten naar buiten wordt geleid. Onwerkelijk gevoel, het was zo’n leuk feest, iedereen had een kroontje op zijn hoofd. Kater.

Recente reacties