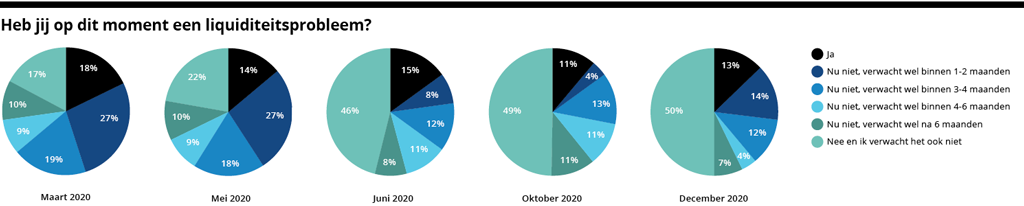

Sinds de start van de coronacrisis hebben ONL en Stichting MKB Financiering elke 2 maanden gepeild hoe het met de liquiditeit en financiering van ondernemend Nederland staat. Middenin de tweede lock-down is de vijfde peiling uitgevoerd.

Tweedeling in mkb

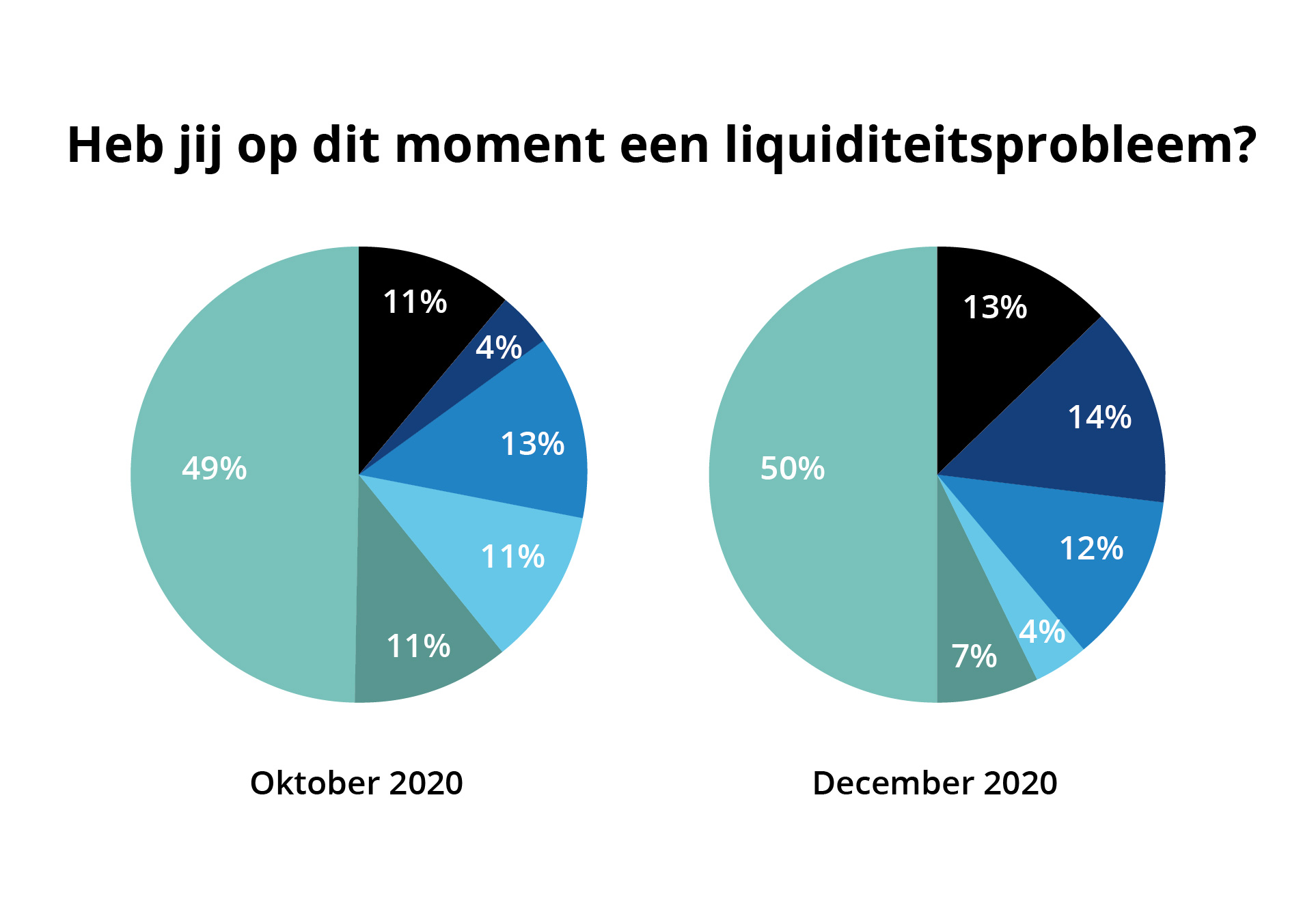

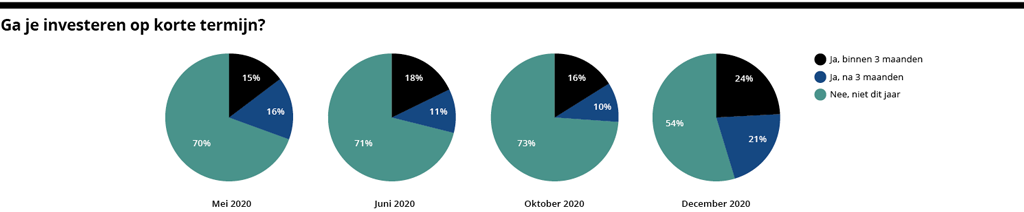

Uit de peiling blijkt dat er een tweedeling in het mkb begint af te tekenen hoe het mkb uit de crisis gaat komen. Terwijl 45% van de bedrijven al weer plannen aan het maken is om op korte termijn te gaan investeren, blijkt dat sinds de tweede lockdown het aantal ondernemers in acute liquiditeitsproblemen is verdubbeld. 27% van de ondernemers heeft nu acute problemen om de komende 2 maanden de rekeningen te kunnen betalen. Een gelijk percentage geeft ook aan dat dit concreet door de lockdown komt.

80% ondernemers weet niet waar ze terecht kunnen voor financiering

Terwijl ondernemers massaal gebruik maken van de NOW, TVL en TOZO subsidies, zijn de investeringsmaatregelen zoals de KKC-, COL- en BMKB-C regeling minder bekend. Slechts 28% van de ondernemers kent de KKC-regeling en de COL-regeling is zelfs bij maar 12% van de ondernemers bekend.

Ook is er veel onbekendheid waar ondernemers terecht kunnen om daadwerkelijk een financiering aan te vragen. Slechts 4% verwacht bij een bank nu (groei) financiering aan te kunnen trekken. Daarnaast geeft 80% van de ondernemers die op zoek zijn naar financiering aan dat ze niet weten waar ze terecht kunnen.

Download de hele peiling

We hebben alle resultaten van de laatste peiling en een vergelijking met de vorige peilingen op een rij gezet. Deze is te downloaden als pdf.

Doe mee met de volgende peiling

Om goed de ervaringen van ondernemers, de trends en effecten te monitoren van de corona steunmaatregelen zullen we regelmatig een peiling blijven uitvoeren. Wil je bijdragen aan de volgende peiling download dan de ONL app via deze link.

Op de hoogte blijven

Wilt u op de hoogte blijven van de resultaten meld u zich dan aan via info@stichtingmkbfinanciering.nl

De brand was

De brand was

Groei van een bedrijf vergt financiering. Snelle groei vergt extra financiering. Traditionele financiers vinden groeifinanciering lastig, het is (te) risicovol. De snelle groei van een bedrijf en haar financiering leiden veelal tot daling van solvabiliteit en relatieve afname van zekerheden. Dat wringt. Kansrijke

Groei van een bedrijf vergt financiering. Snelle groei vergt extra financiering. Traditionele financiers vinden groeifinanciering lastig, het is (te) risicovol. De snelle groei van een bedrijf en haar financiering leiden veelal tot daling van solvabiliteit en relatieve afname van zekerheden. Dat wringt. Kansrijke

Het Corona-virus heeft grote invloed op de economie en de bedrijfscontinuïteit van veel ondernemers. Gisteren kwam de regering met het steunpakket en diverse maatregelingen om de economie te steunen.

Het Corona-virus heeft grote invloed op de economie en de bedrijfscontinuïteit van veel ondernemers. Gisteren kwam de regering met het steunpakket en diverse maatregelingen om de economie te steunen.

Recente reacties