Donderdag 15 januari was het gezellig druk in de Kloosterhoeve te Harmelen. Daar kwam een deel van onze relaties samen om het nieuwe jaar in te luiden en bij te praten. Niet alleen non-bancaire financiers waren van de partij, maar ook bancaire financiers, adviseurs, Tweede Kamerleden, onderzoekers, vertegenwoordigers van het Ministerie van Economische Zaken en Financiën, MKB Nederland en de Kamer van Koophandel.

Toegevoegde waarde en relevant

In 2025 heeft de stichting veel bereikt, maar om van toegevoegde waarde te zijn en relevant te blijven, staan er voor SMF in 2026 veranderingen op stapel. Voorzitter Ronald Kleverlaan roemde in zijn speech het volwassen worden van de sector, deelde de volgende fase en de uitdagingen voor SMF, de opstart van het jaaronderzoek en de oprichting van Finankeur. Na de mooie woorden werd er feestelijk geproost op 2026.

De speech

Dames en heren, beste partners, collega’s en vrienden,

Bij mij thuis is het momenteel een bijzondere fase. Mijn kinderen zitten midden in de puberteit. En dat merk je aan alles. Soms letterlijk met groene haren, rommelige kamers en uitslapen tot in de middag. Maar ook figuurlijk met scherpe politieke meningen en stevige discussies aan de keukentafel, maar ook verantwoordelijkheid nemen met een actieve rol in de leerlingenraad en hun clubjes.

Ze zijn bezig hun eigen identiteit te vormen. Te ontdekken waar ze voor staan. Waar ze hun eigen keuzes willen maken. En wat ze wel of niet met hun ouders willen delen. Want hoe meer ze hun eigen weg zoeken, hoe meer we ook samen op zoek zijn naar wat we samen willen doen. Bij ons is dat nu bijvoorbeeld samen sporten, verrassend goede politieke discussies, maar ook gezamenlijk vakanties plannen.Die nieuwe rol is soms even wennen, maar ik geniet er erg van. En precies zo voelt ook deze fase van onze sector: meer eigenheid, meer verantwoordelijkheid en een andere manier van samenwerken.

De non bancaire MKB financieringsmarkt is geen experiment meer. Geen bijlage van het banksysteem. Maar een volwassen, zelfbewuste speler met een eigen dynamiek, eigen standaarden en een eigen rol. En dat is iets om trots op te zijn. Dat beeld wordt ook onderbouwd door harde cijfers. Het DNB onderzoek eind 2025 bevestigde wat wij hier al jaren zien. Non bancaire financiering is essentieel voor ondernemers. Dit is geen alternatieve markt meer. Dit is een pijler onder de Nederlandse economie.

Inmiddels komt 18 procent van het nieuwe MKB financieringsvolume uit onze sector. En voor financieringen onder de 250 duizend euro is dat zelfs meer dan de helft. Dat zijn geen abstracte percentages. Dat zijn tienduizenden ondernemers die vandaag wel kapitaal krijgen omdat deze markt bestaat. Ik vind het ook erg mooi om te zien hoe de sector zichzelf verder heeft georganiseerd afgelopen jaar. We hebben nu een branchevereniging voor crowdfunding en er is ook een organisatie voor onafhankelijke financieringsadviseurs in oprichting.

Dat klinkt technisch, maar het is een enorme stap. Het betekent dat deze sector niet wacht op regels van buiten, maar zelf verantwoordelijkheid neemt voor kwaliteit en vertrouwen met onderlinge verantwoordelijkheid. Een beetje zoals pubers die ineens zelf hun regels, commissies en agenda’s gaan maken. Soms met kleine stapjes maar wel echt van henzelf.

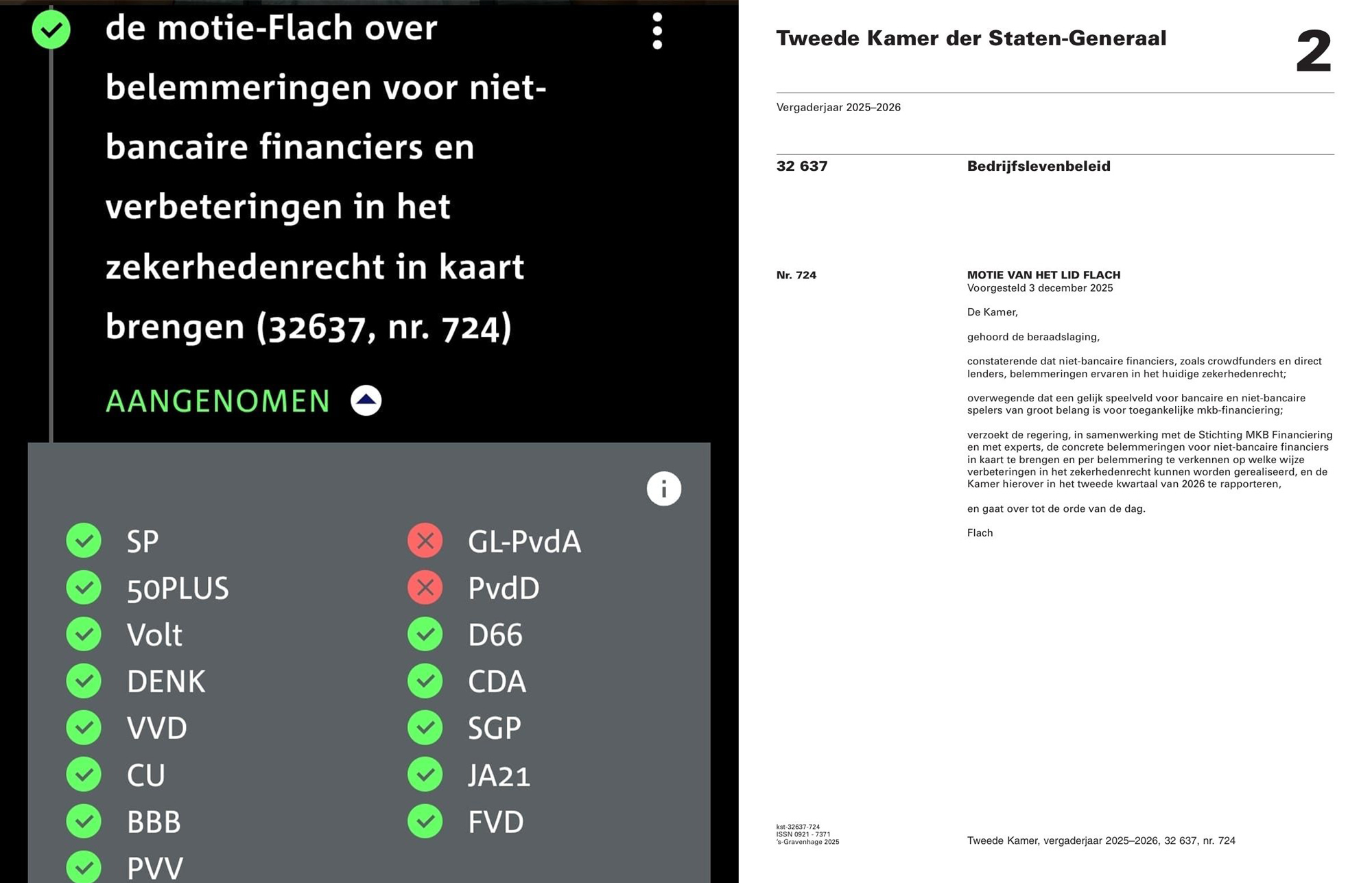

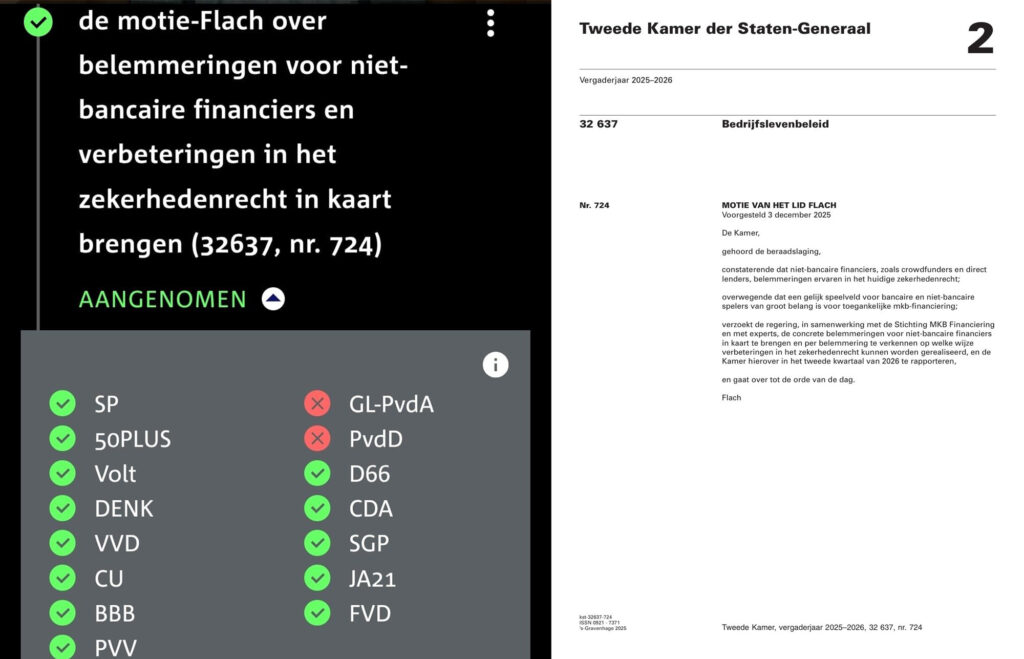

Maar laten we ook eerlijk zijn. Niet alles ging goed. We strijden als sector al jaren voor een gelijk speelveld met banken. En dat is nog steeds niet gerealiseerd.

Toegang tot garanties, kapitaal en registers blijft soms scheef. Dat maakt het voor veel goede financiers onnodig moeilijk. Tegelijk zien we wel dat er beweging komt. De digitalisering van zekerheden en de nieuwe BMKB regeling zijn eindelijk ontworpen voor de hele markt en niet alleen voor banken. Dat is geen toeval. Dat is het resultaat van jarenlang samen optrekken.

En dan het mooiste nieuws van vandaag. Na jaren van samenwerken en gesprekken met de sector en de politiek hebben we iets bijzonders bereikt. Er is vertrouwen uitgesproken door de politiek in de manier waarop deze sector zich ontwikkelt en professionaliseert. Daarom ben ik er trots op om vandaag aan te kondigen dat het Ministerie van Economische Zaken voor vijf jaar steun heeft toegezegd voor de oprichting van een onafhankelijke toezichthouder, Stichting Finankeur. Daarmee is de zelfregulering van de sector voor de komende jaren stevig verankerd.

Dat betekent geen gedragscodes meer vanuit SMF, maar extra kwaliteitsborging met regelmatige audits en aanscherping van voorwaarden. De kwartiermaker is inmiddels gestart, binnenkort horen jullie daar meer over. We zijn nu op zoek naar een directeur bestuurder die dit voorjaar fulltime gaat bouwen aan dit nieuwe instituut. Dit is een moment om trots op te zijn, want het laat zien dat onze sector volwassen, professioneel en toekomstbestendig is en daarmee laten we zien dat stevige zelfregulering ook een geloofwaardig alternatief is voor extra wetgeving.

En dat brengt ons bij een eerlijke vraag. Als een sector volwassen wordt verandert ook de rol van de organisaties die haar hebben helpen bouwen. Stichting MKB Financiering is ooit opgericht om iets te creëren wat er nog niet was. Erkenning, structuur, samenwerking en vertrouwen. Maar met sterke brancheorganisaties, een onafhankelijke toezichthouder en een volwassen markt is het logisch om te vragen.

Wat moet SMF nu zijn? Niet kleiner, maar anders. Minder sturen, meer verbinden. Daarom gaan we de komende maanden met jullie in gesprek. Eerst in ons netwerk van aangesloten financiers en later breder in de sector. Om scherp te krijgen waar onze toegevoegde waarde ligt in deze volgende fase. Niet vanuit behoud maar vanuit relevantie. Wat in ieder geval blijft is onze inzet voor verbinding en transparantie.

Op 8 juni organiseren we samen met Achmea ons jaarcongres in Zeist met als thema “No Risk No Return. Balanceren tussen durf en data” onderzoeken we niet alleen de voor- en nadelen van data maar kijken we ook naar de menselijke factor. Daarnaast doen we dit jaar opnieuw samen met DNB het grote onderzoek naar de MKB financieringsmarkt.

Over enkele weken schrijft DNB alle banken aan. Wij starten dan met de uitvraag bij de non bancaire financiers. In het voorjaar publiceren wij alvast de non bancaire cijfers en aan het eind van het jaar volgt het totaalbeeld. Want transparantie op basis van data is geen bijzaak. Het is de basis van vertrouwen en het startpunt voor maatschappelijke en politieke discussies.

En als ik dan terugkom op die vergelijking met thuis. Wat ik daar leer is niet dat je moet blijven sturen. Maar dat je soms juist moet vertrouwen dat iets sterk genoeg is om zelf te staan.

Onze sector heeft dat punt bereikt. We hebben schaal. We hebben professionaliteit. We hebben data. En straks ook een onafhankelijk toezichtsorgaan.

Dat betekent dat rollen veranderen. Ook die van Stichting MKB Financiering. Wij zien ons steeds meer als een verbinder. Tussen financiers, adviseurs, ondernemers, toezichthouders en beleidsmakers. Juist daar op die kruispunten blijft SMF bruggen bouwen en samen met partners nieuwe initiatieven opzetten. Om te zorgen dat het ecosysteem blijft werken voor de ondernemers waarvoor we dit doen.

Dus als we straks het glas heffen dan is dat op iets moois: Een sector die stevig genoeg is om zelfstandig te groeien en volwassen genoeg om samen te blijven werken. En daar mogen we vandaag met recht samen het glas op heffen!

Dank jullie wel.

Recente reacties